Morgan Stanley: Suy nghĩ ban đầu về ảnh hưởng của Trump 2.0 đối với thị trường tín dụng

Trần Quốc Khải

Junior Editor

Cử tri Mỹ đã trao cho Đảng Cộng hòa một chiến thắng rõ rệt. Tổng thống đắc cử Trump đã giành chiến thắng cả về số phiếu đại cử tri và số phiếu phổ thông và Đảng Cộng hòa cũng đã chiếm được Thượng viện. Mặc dù quyền kiểm soát Hạ viện vẫn chưa rõ ràng và có thể mất vài ngày hoặc vài tuần để xác định kết quả, khả năng Đảng Cộng hòa kiểm soát hoàn toàn là rất cao. Khi sự không chắc chắn của cuộc bầu cử đã qua đi, nhà đầu tư chuyển hướng chú ý đến những thay đổi chính sách có thể xảy ra và phản ứng của thị trường. Trong bài viết này, chúng tôi đưa ra suy nghĩ ban đầu về tác động đối với thị trường tín dụng.

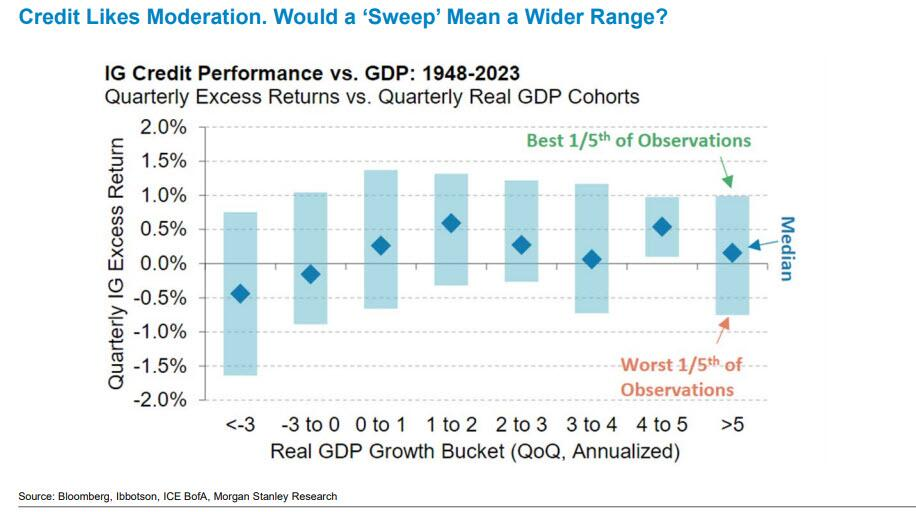

Quan điểm cho rằng thị trường tín dụng thích “sự ổn định” trong cả kinh tế và hoạt động doanh nghiệp là nền tảng cho cái nhìn tích cực của chúng tôi về tín dụng doanh nghiệp, được thể hiện qua các mục tiêu chênh lệch (spread) chặt chẽ theo lịch sử. Lợi nhuận vượt trội trong thị trường tín dụng thường đạt đỉnh khi tăng trưởng GDP thực dao động khoảng 2% - vừa phải, không quá nóng cũng không quá lạnh. Liệu các thay đổi chính sách có thể ảnh hưởng thế nào đến mức độ ổn định này? Chúng tôi đã viết nhiều về chính sách trong nhiệm kỳ thứ hai của Trump, đặc biệt là về chính sách tài khóa, thương mại/thuế quan, nhập cư, và quy định, cũng như thứ tự thực hiện các chính sách này. Có vẻ hợp lý khi giả định rằng thuế quan sẽ được ưu tiên trước, vì Tổng thống có quyền tự do đáng kể trong chính sách thương mại.

Dữ liệu gần đây cho thấy nền kinh tế Mỹ đang trên nền tảng vững chắc. Trong quý 3, GDP tăng với tốc độ 2.8% y/y, gần bằng với quý 2, được thúc đẩy bởi chi tiêu tiêu dùng mạnh mẽ. Dù lạm phát cơ bản vẫn ở mức cao, lạm phát tổng thể đã gần đạt mục tiêu dài hạn 2% của Fed. Như các nhà kinh tế của chúng tôi đã lưu ý, thuế quan sẽ đẩy lạm phát tăng nhanh nhưng tác động kéo giảm tăng trưởng sẽ chậm hơn - mức độ ảnh hưởng tiêu cực đến tăng trưởng phụ thuộc vào phạm vi và mức độ của thuế quan. Với sự chậm trễ trong tác động đến tăng trưởng, có vẻ hợp lý khi cho rằng tăng trưởng sẽ duy trì trong phạm vi lý tưởng khoảng ~2% vào năm 2025, ngay cả khi thuế quan có hiệu lực.

Xét về nền tảng tín dụng, đòn bẩy và tỷ lệ bảo đảm nợ vẫn ở mức hợp lý trên toàn các phân khúc tín dụng cấp đầu tư, cấp đầu cơ, đòn bẩy và tín dụng tư nhân. Chúng tôi không thấy sự tích tụ của đòn bẩy quá mức gây thách thức trong các chu kỳ trước. Vì vậy, nền tảng tín dụng hiện đang ở mức lành mạnh khi chính quyền mới tiếp quản. Chúng tôi dự đoán chính quyền mới sẽ tập trung vào giảm bớt quy định, với cách tiếp cận nhẹ nhàng hơn từ các cơ quan quản lý.

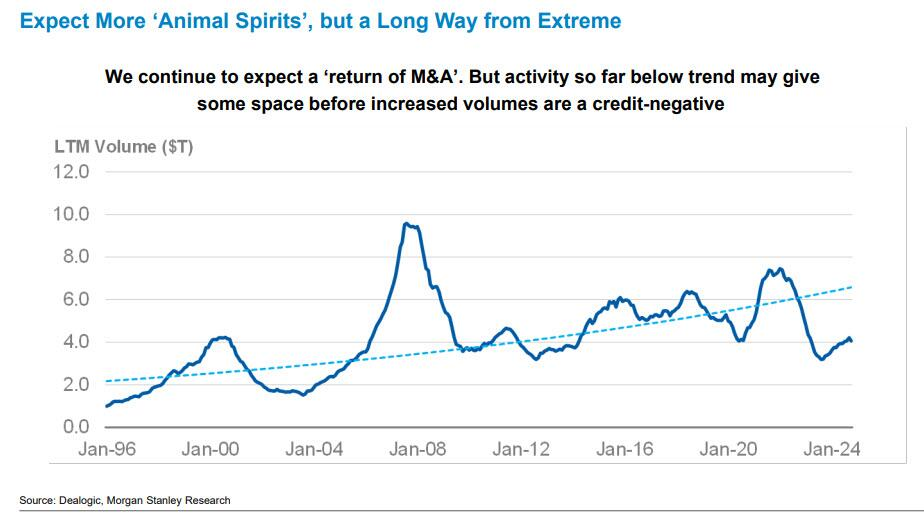

Điều này mở ra khả năng “tinh thần doanh nghiệp” sẽ được khơi dậy, thúc đẩy hoạt động M&A doanh nghiệp. Đáng chú ý, hoạt động M&A so với GDP đang ở dưới mức trung bình, để lại khoảng trống cho sự tăng tốc trước khi trở nên tiêu cực cho tín dụng. Thêm vào đó, với mức lãi suất hiện tại, M&A tài trợ bằng nợ ban đầu có thể chỉ tăng dần dần so với các hoạt động chiến lược, nhưng sẽ tăng đáng kể khi chúng ta tiến gần đến cuối chu kỳ cắt giảm lãi suất. Do đó, từ góc độ nhà đầu tư tín dụng, hoạt động M&A có lẽ sẽ không phá vỡ sự ổn định của thị trường, ít nhất là cho đến hết năm sau.

Sự phát triển mạnh mẽ của tín dụng tư nhân đã là một chủ đề chính trong thị trường tín dụng, làm dấy lên các cuộc bàn luận về việc tăng cường giám sát và quản lý. Tuy nhiên, với sự tập trung dự kiến vào giảm bớt quy định trong nhiệm kỳ thứ hai của Trump, khả năng tăng cường giám sát có thể giảm đi, điều này tạo thuận lợi cho sự phát triển liên tục của tín dụng tư nhân.

Một yếu tố kỹ thuật quan trọng thúc đẩy thị trường tín dụng trong vài năm qua là sự xuất hiện của nhóm nhà đầu tư “mua vì lợi suất”, chủ yếu là các công ty bảo hiểm nhân thọ nhờ vào sự tăng trưởng vượt bậc trong doanh số bán niên kim cố định được thúc đẩy bởi lãi suất cao. Dù đã có các đợt giảm lãi suất 75 bps cho đến nay và có thể sẽ có thêm trong năm tới, các nhà kinh tế của chúng tôi dự báo lãi suất chính sách sẽ ở mức khoảng 3.5% vào cuối năm 2025. Điều này có nghĩa là lãi suất chính sách sẽ đủ cao để duy trì nhu cầu đối với niên kim cố định và tiếp tục hỗ trợ nhu cầu của nhóm “mua vì lợi suất” đối với các công cụ tín dụng. Không có thay đổi chính sách nào mà chúng tôi dự kiến trong nhiệm kỳ thứ hai của Trump sẽ làm suy yếu yếu tố kỹ thuật mạnh mẽ này trong suốt năm sau.

Do đó, trong ngắn hạn, bối cảnh của thị trường tín dụng sau bầu cử có vẻ tích cực khi chế độ chính sách mới được thực thi. Trong trung hạn, khi các chính sách thuế quan có thể bắt đầu tác động tiêu cực lớn hơn đến tăng trưởng và lạm phát, mức độ bất ổn có thể sẽ tăng lên đối với các nền tảng tín dụng. Theo thời gian, khi “tinh thần doanh nghiệp” được khơi dậy dưới một chế độ quản lý nhẹ nhàng, hành vi của doanh nghiệp có thể mang lại lợi ích cho các nhà đầu tư cổ phiếu nhưng gây rủi ro cho các nhà đầu tư tín dụng. Thời điểm các rủi ro này xuất hiện sẽ phụ thuộc vào trình tự và mức độ của các thay đổi chính sách.

ZeroHedge