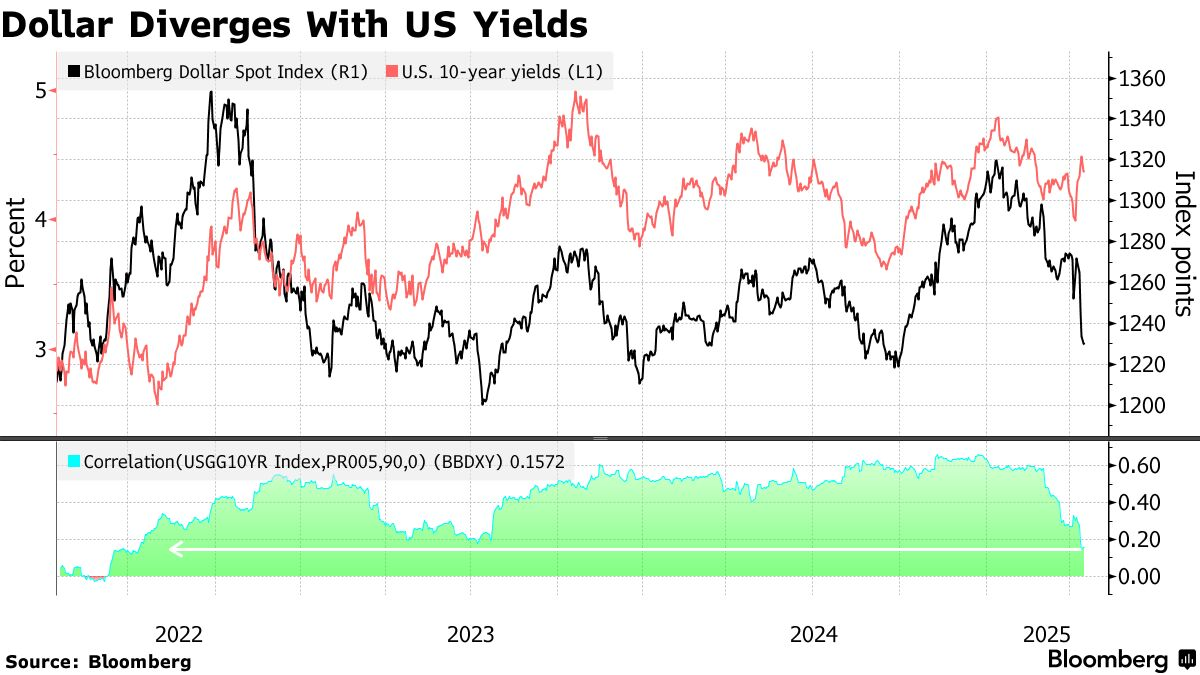

Mối tương quan giữa đồng USD và lợi suất TPCP Mỹ ngày càng suy yếu!

Quỳnh Chi

Junior Editor

Đà sụt giảm mạnh của đồng USD xuất phát từ làn sóng rút vốn khỏi tài sản Mỹ khi chiến tranh thương mại do chính quyền Trump khởi xướng đe dọa đẩy nền kinh tế vào suy thoái. Trong khi đó, lợi suất trái phiếu kỳ hạn dài dài Mỹ vẫn neo ở đỉnh 17 tháng.

Theo quy luật thông thường, lợi suất trái phiếu cao thường củng cố sức mạnh của đồng USD. Tuy nhiên, trong bối cảnh hiện tại, hai chỉ số này đang phân kỳ khi ngày càng nhiều nhà đầu tư hoài nghi về vị thế trú ẩn an toàn của đồng USD cùng vai trò trung tâm của nó trong hệ thống tài chính toàn cầu. Vị thế trên thị trường quyền chọn phản ánh kỳ vọng của giới giao dịch về xu hướng tiếp tục sụt giảm của đồng USD.

"Sự mất liên kết giữa đồng USD, lợi suất và các chỉ báo rủi ro truyền thống đang trở nên đáng chú ý, và ngày càng gợi nhớ đến các giai đoạn bất ổn trong quá khứ," các chuyên gia phân tích tại Danske Bank A/S, trong đó có Jens Naervig Pedersen, nhận định trong một báo cáo gần đây.

Chỉ số Bloomberg Dollar Spot ghi nhận mức giảm mạnh nhất kể từ tháng 11/2022 trong tuần trước và tiếp tục đà giảm vào ngày thứ Hai. Theo dữ liệu từ Depository Trust & Clearing Corp., khoảng hai phần ba giao dịch quyền chọn trong tuần qua đều hướng đến kịch bản đồng USD suy yếu so với euro, yên Nhật và franc Thụy Sĩ.

Theo Pedersen, tuần trước chỉ là lần thứ ba trong hơn 50 năm qua mà đồng USD giảm hơn 2.5% đồng thời lợi suất trái phiếu Kho bạc kỳ hạn 10 năm tăng ít nhất 25 điểm cơ bản. Hai sự kiện tương tự trước đây diễn ra vào tháng 7/1985, trong giai đoạn "Hiệp định Plaza" nhằm phá giá đồng USD, và vào tháng 5/2009. Ông nhấn mạnh: "Cả hai sự kiện này đều dẫn đến giai đoạn suy yếu kéo dài của đồng USD."

Thị trường quyền chọn cho thấy các nhà giao dịch đang chuẩn bị cho một kịch bản tương tự. Chỉ số "risk reversals" - thước đo tâm lý thị trường thể hiện chênh lệch phí bảo hiểm giữa quyền chọn bán và quyền chọn mua đồng USD - cho thấy các nhà giao dịch đang đặt cược vào sự suy yếu của đồng USD trong nhiều khung thời gian, từ ngắn hạn một tuần đến dài hạn một năm. Đây là lần đầu tiên kể từ đầu năm 2020, toàn bộ các kỳ hạn của chỉ số risk reversals đều phản ánh xu hướng này.

"Áp lực lên Trái phiếu Kho bạc và sự thay đổi trong mối tương quan với đồng USD đã thu hút nhiều sự chú ý trong tuần qua," Alvaro Vivanco, Giám đốc Chiến lược tại TJM FX chia sẻ. "Làn sóng bán tháo tài sản Mỹ nhưng không kèm theo tâm lý hoảng loạn có thể là khuôn khổ diễn biến phù hợp trong vài tuần đến vài tháng tới."

Mối tương quan giữa đồng USD và lợi suất hiện đang ở mức thấp nhất kể từ giai đoạn hậu cuộc xâm lược Ukraine của Nga, khi dòng vốn trú ẩn an toàn hỗ trợ đồng USD dù nó tách rời khỏi biến động của Trái phiếu Kho bạc. Hiện nay, tình hình đã đảo ngược: đồng USD không còn được hưởng lợi từ vị thế trú ẩn an toàn, và sự mất liên kết này phản ánh xu hướng rút vốn ngày càng mạnh khỏi tài sản Mỹ.

"Tính bền vững của đồng bạc xanh với tư cách đồng tiền dự trữ đang dần bị đặt dấu hỏi," Alberto Gallo, Giám đốc Đầu tư tại Andromeda Capital Management nhận định. "Thương hiệu Mỹ đang bị tổn hại, làm suy giảm khả năng của nhà đầu tư trong việc duy trì các vị thế kỳ hạn dài."

Bloomberg