Lý do vàng sẽ tiếp tục tăng giá trong thời gian tới?

Linh Đặng

Investment Analyst

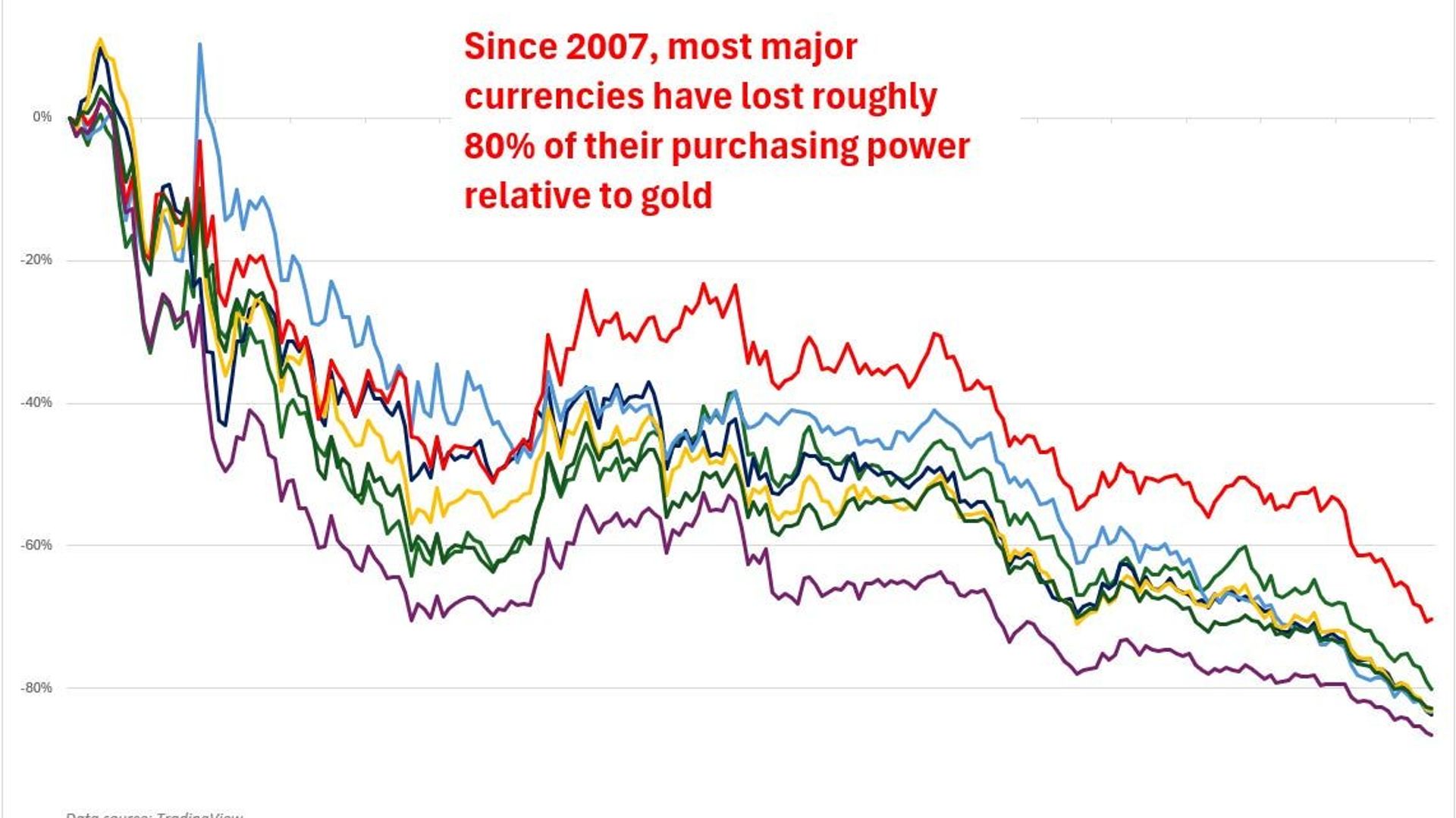

Các yếu tố quan trọng như lợi suất trái phiếu, lạm phát, bảng cân đối của Fed, chính sách tiền tệ nới lỏng, nợ và các yếu tố khác ngụ ý mạnh mẽ rằng vàng sẽ sớm tăng giá cao hơn.

Bảng cân đối kế toán của Fed

Nguồn: Federalreserve.gov

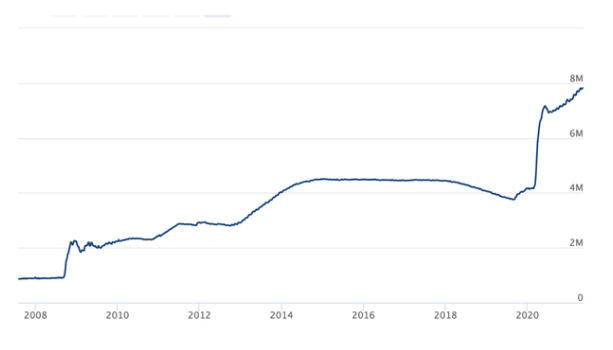

Hãy bắt đầu với bảng cân đối của Fed. Fed đã mở rộng bảng cân đối kế toán của mình một cách đáng chú ý kể từ khi nới lỏng định lượng ("QE") trở thành bình thường. Trước cuộc khủng hoảng tài chính năm 2008, bảng cân đối kế toán của Fed đạt khoảng 880 tỷ USD. Tuy nhiên, bảng cân đối kế toán của Fed hiện đã tăng lên khoảng 8 nghìn tỷ USD. Fed đã mua hàng nghìn tỷ đô la trái phiếu Kho bạc và các nghĩa vụ nợ khác trong 13 năm qua để hỗ trợ nền kinh tế Hoa Kỳ.

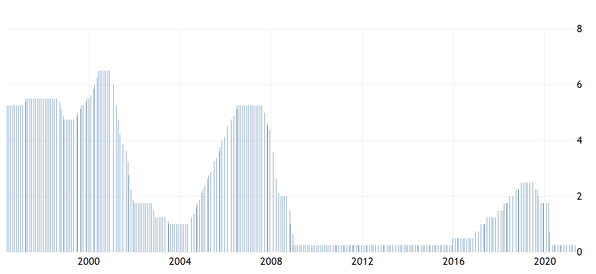

Tiền cơ sở

Nguồn: fred.stlouisfed.gov

Giống như bảng cân đối kế toán của Fed, tiền cơ sở ở mức khoảng 800-900 tỷ USD trong năm 2007 và đầu năm 2008. Sau đó, khi Fed bắt đầu mua trái phiếu kho bạc và các nghĩa vụ nợ khác, cơ sở tiền đã tăng mạnh. Gần đây, chúng tôi đã chứng kiến đợt tăng đột biến khác khi cuộc khủng hoảng COVID-19 đe dọa phá hủy nền kinh tế Hoa Kỳ. Hiện tiền cơ sở đang đạt mức 6 nghìn tỷ USD, có vẻ vàng có độ trễ nhất định so với bảng cân đối kế toán mở rộng của Fed, tuy nhiên, vàng có khả năng "bắt kịp" và tiếp tục tăng cao hơn.

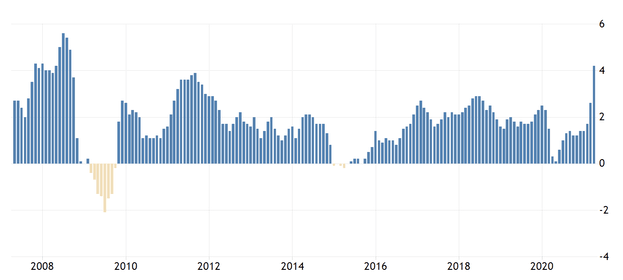

Nợ Liên bang Hoa Kỳ

Nguồn: fred.stlouisfed.gov

Hình ảnh nợ xấu không thể lay chuyển được, và chúng ta có thể thấy nợ của Hoa Kỳ đang tăng lên đồng thời với bảng cân đối kế toán của Fed và tiền cơ sở. Nợ công hiện ở mức khoảng 23 nghìn tỷ USD. Tỷ lệ nợ trên GDP liên bang hiện ở mức khoảng 128% (con số này chỉ ở mức 58% vào năm 2000 và 35% vào năm 1980). Hơn nữa, nếu chúng ta lấy tổng số nợ của Hoa Kỳ, con số hiện nay tăng lên tới 143% GDP.

Ngoài ra, thâm hụt ngân sách Liên bang thực tế là khoảng 3.6 nghìn tỷ USD, tương ứng với chỉ 3.5 nghìn tỷ USD thu nhập từ thuế. Hãy suy nghĩ một chút, Hoa Kỳ chi khoảng 7.1 nghìn tỷ USD nhưng chỉ mang lại doanh thu 3.5 nghìn tỷ USD. Hiện nay chi tiêu ngày càng tăng do virus, thâm hụt hàng nghìn tỷ USD đã trở nên thông thường trong những năm gần đây, không phải là điều gì đặc biệt.

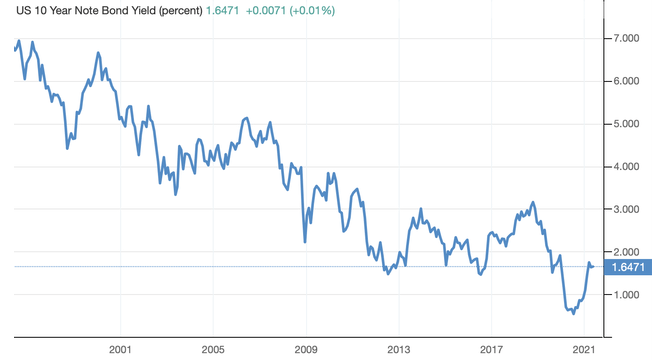

Trái phiếu Kho bạc 10 năm

Nguồn: Tradingeconomics.com

Đây là diễn biến Trái phiếu Kho bạc 10 năm và các lợi suất trái phiếu khác trong khoảng thời gian này. Giống như hầu hết các hình thức nợ khác, nợ công của Hoa Kỳ cần được giải quyết. Phần lớn khoản nợ trị giá 23 nghìn tỷ USD bao gồm trái phiếu Kho bạc 5, 10 và 30 năm, các khoản thanh toán gần giống với trái phiếu 10 năm. Với lợi suất và khối lượng nợ hiện tại, Hoa Kỳ (người nộp thuế ở Hoa Kỳ) sẽ chi ra khoảng 380 tỷ USD cho các khoản thanh toán hàng năm. Do đó, khi gánh nặng nợ của Hoa Kỳ tăng lên liên tục, lãi suất cần được kìm để ngăn chặn lãi vay vượt ngoài tầm kiểm soát.

Fed Fund Rate

Nguồn:Tradingeconomics.com

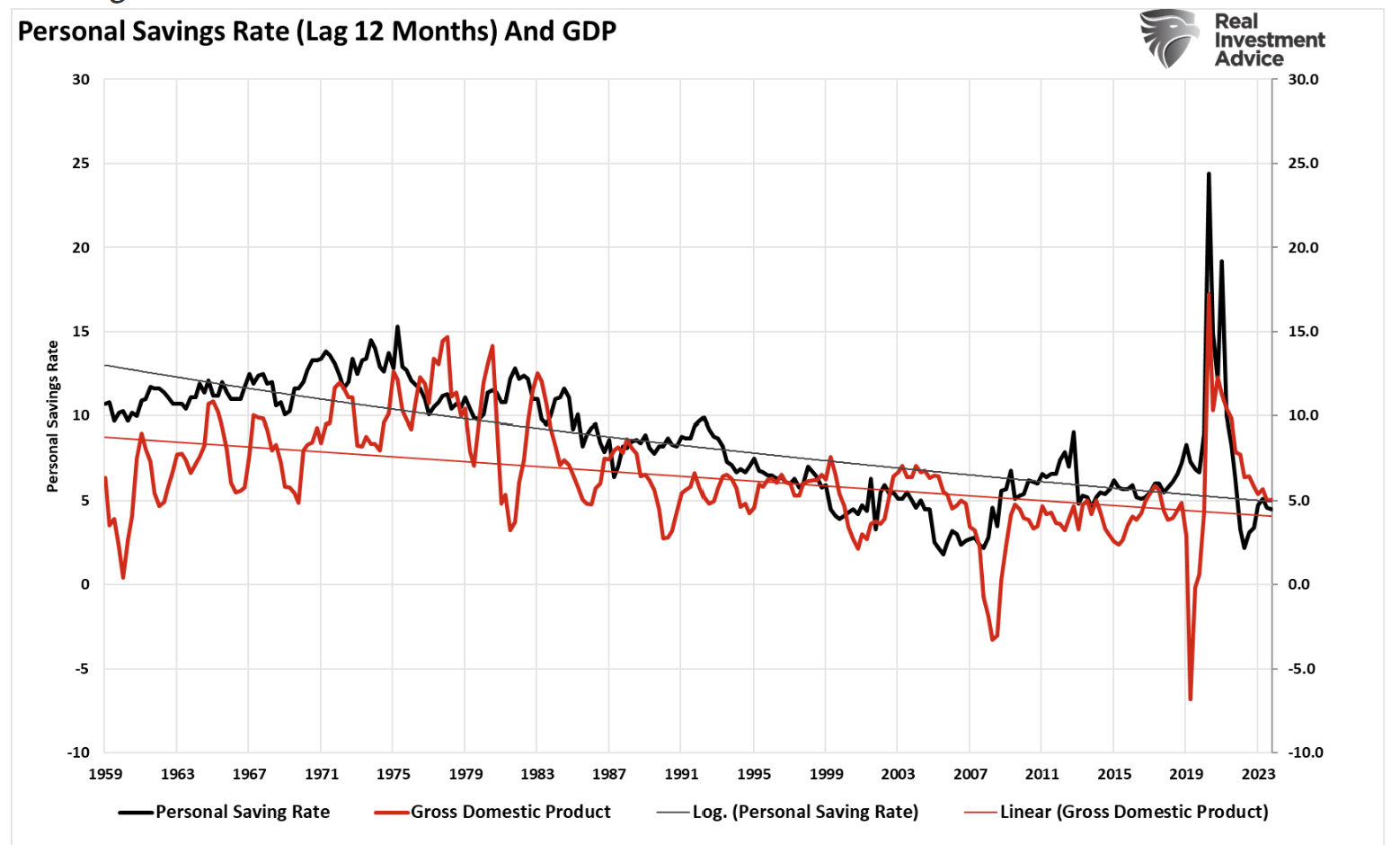

Mặc dù Fed có thể đủ khả năng để giữ lãi suất tăng như trước đây (4-5% hoặc cao hơn), nhưng Fed không làm như vậy. Fed đã cố gắng "bình thường hóa" lãi suất trong năm 2016-2018, nhưng rõ ràng là nền kinh tế không thể mở rộng hoặc hoạt động hiệu quả với lãi suất cao hơn 2%. Có quá nhiều nợ trong hệ thống, và nền kinh tế đã phát triển quen với lãi suất thấp bất thường. Do đó, bất kỳ sự gia tăng đáng chú ý nào trong tương lai đối với lãi suất cơ bản hoặc lợi suất trái phiếu Kho bạc đều khó xảy ra, trừ khi môi trường lạm phát cao.

Còn Lạm phát thì sao?

Lạm phát CPI

Nguồn: Tradingeconomics.com

CPI là một trong những chỉ số tốt nhất đo lạm phát tiêu dùng. Hiện tại, chỉ số CPI tăng 4.2% so với cùng kỳ năm ngoái, mức chưa từng thấy kể từ năm 2008. Cũng cần lưu ý rằng năm 2008, lãi suất cơ bản khoảng 4-5%, thì nay đã bằng 0. Lợi suất trái phiếu kỳ hạn 10 năm ở mức khoảng 4%, và bây giờ là 1.6%. Theo đó, lạm phát gia tăng trong chế độ lãi suất cực thấp. Hơn nữa, việc in tiền quá lớn và nợ nần chồng chất không phải là hiện tượng nhất thời. Thêm vào đó, vào năm 2008 lạm phát đã đạt đỉnh, nhưng có vẻ như lạm phát chỉ mới bắt đầu nóng lên vào khoảng thời gian này.

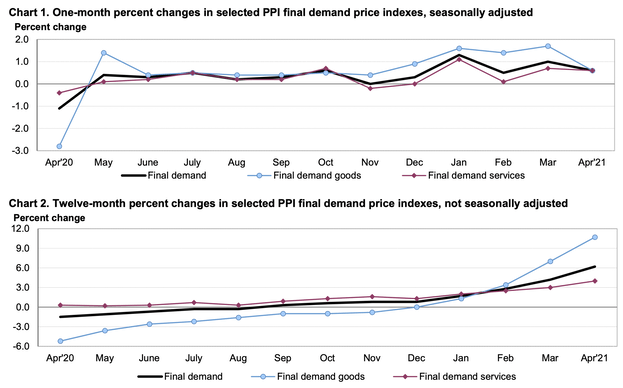

Lạm phát PPI

Tiếp theo, hãy xem xét số liệu lạm phát PPI (chỉ số giá sản xuất). Trên cơ sở hàng năm, giá sản xuất so với nhu cầu cuối cùng của hàng hóa đã tăng hơn 10%. Đây là những con số đáng chú ý và đối với bất kỳ ai nghĩ lạm phát chỉ là do corona gây ra, biểu đồ MoM lại chỉ ra những điều khác. Biểu đồ MoM cho thấy mức tăng giá mạnh mẽ trong suốt những tháng gần đây, đặc biệt là liên quan đến nhu cầu hàng hóa cuối cùng. Chỉ số giá sản xuất này đang nóng lên và sẽ được chuyển sang người tiêu dùng trong tương lai. Do đó, chúng ta sẽ tiếp tục chứng kiến lạm phát gia tăng từ đây.

Những chỉ số Fed quan tâm

Lạm phát PCE

Nguồn: Investment.com

Fed sử dụng PCE lõi (chi tiêu tiêu dùng cá nhân) làm thước đo lạm phát ưa thích của mình. Con số lạm phát của tháng Tư vẫn chưa được xác định, nhưng nó sẽ vào khoảng 2,4%. PCE dự báo không gần với CPI 4,2%, hoặc số liệu PPI tăng cao. Ngoài ra, Fed có thể coi đây là mức tăng tạm thời. Giá giảm mạnh do đại dịch corona. Fed đã ngụ ý rằng họ sẽ "chịu đựng" lạm phát trên 2%. Một số người cho rằng có thể chấp nhận mức lạm phát vừa phải trên 2% trong một thời gian. Tôi cho rằng đây có thể là mức bình thường mới, khi lạm phát tăng cao hơn đáng kể trong thời gian dài hơn.

Tại sao điều này lại tốt cho vàng?

Hãy bắt đầu với tiền cơ sở. Do Fed liên tục nới lỏng, tiền cơ sở đã tăng gần gấp bảy lần kể từ năm 2008. Giờ đây, một số người tin rằng "thanh khoản dư thừa" này sẽ được rút bớt khỏi hệ thống bằng cách nào đó. Tuy nhiên, có thể không phải là lúc này. Fed đã cố gắng thắt chặt vào năm 2016-2018 và nỗ lực này đã thất bại, vì Fed không thể bình thường hóa lãi suất cơ bản ở mức trên 2% nếu nền kinh tế có các dấu hiệu sắp xảy ra suy thoái. Do đó, đây có thể không phải là thanh khoản dư thừa. Thay vào đó, tiền được bơm vào nền kinh tế, được hấp thụ và cần nhiều hơn thế nữa trong tương lai.

Trong khi tiền cơ sở tăng khoảng 600% trong 13 năm qua, vàng chỉ tăng gần 200%. Nếu vàng được đánh giá như tiền cơ sở, vàng hiện nay sẽ khoảng 5,600 USD/ounce. Các khoản nợ lớn có khả năng sẽ tăng cao hơn. Nợ càng cao thì chi phí trả lãi càng cao, trừ khi lợi suất trái phiếu kho bạc tiếp tục giảm. Chúng ta đã thấy xu hướng này trong nhiều thập kỷ nay khi nợ liên tục tăng. Để giữ cho vấn đề nợ không trở nên khó quản lý, Hoa Kỳ cần lãi suất trái phiếu kho bạc thấp, nhưng như vậy, Fed cần giữ lãi suất cơ bản ở mức thấp, tốt nhất là khoảng 0.

Tuy nhiên, lạm phát đang nóng lên, và công cụ khả thi duy nhất để chống lại giá cả cao hơn là tăng lãi suất. Fed đã báo hiệu rằng họ đã sẵn sàng chịu đựng lạm phát ở mức vừa phải trên 2%, điều này vẫn chưa thành hiện thực theo thước đo PCE. Một câu hỏi quan trọng hiện nay là liệu Fed có rút lại lời của mình không, và liệu cơ quan này có nguy cơ đẩy nước Mỹ trở lại suy thoái trong quá trình phục hồi mong manh không? Theo quan điểm của tôi, Fed không đủ khả năng để làm như vậy, đặc biệt là bây giờ, nhưng ngay cả khi Fed bắt đầu tăng lãi suất dần dần, có thể không đủ để giảm bớt áp lực tăng của lạm phát.

Trái phiếu Kho bạc cạnh tranh với vàng để giành thị phần trên thị trường tài sản trú ẩn an toàn. Tuy nhiên, nếu Trái phiếu Kho bạc mang lại lợi nhuận âm (điều chỉnh theo lạm phát), đây không phải là kênh đầu tư hấp dẫn. Với lạm phát hiện đang ở mức trên 2%, các Trái phiếu Kho bạc chính mang lại lợi nhuận âm (điều chỉnh theo lạm phát). Trong môi trường này, vàng là tài sản đầu tư thay thế khả thi cho Trái phiếu Kho bạc và là phương tiện phòng ngừa lạm phát đã được kiểm chứng qua thời gian. Rõ ràng là thanh khoản dư thừa không được rút bớt, vàng có thể tăng lên khoảng 5,000 USD hoặc cao hơn để theo kịp tương quan tiền cơ sở mở rộng của Hoa Kỳ.

Một số cổ phiếu khai thác vàng/bạc (GSM)

Kirkland Lake Gold (KL)

Nguồn: stockcharts.com

Kirkland đang được giao dịch ở mức giá khá rẻ khi cổ phiếu chỉ giao dịch ở mức khoảng 11.9 lần EPS ước tính của năm tới. Hơn nữa, ước tính doanh thu và thu nhập trong tương lai có thể dựa trên giả định giá vàng tương đối thấp. KL và các công ty trong ngành khai thác vàng/bạc khác có thể có mức tăng trưởng cao hơn và sẽ kiếm được nhiều tiền hơn so với mức giá thị trường đang định giá hiện tại.

Kinross Gold (KGC)

Nguồn: stockcharts.com

Kinross là một cái tên giá rẻ khác với nhiều tiềm năng tăng giá. Công ty này giao dịch chỉ bằng khoảng 9.3 lần dự báo năm 2022 và doanh thu sẽ tăng khoảng 13% trong năm nay.

Alamos Gold (AGI)

Alamos là một cái tên tuyệt vời khác trong ngành công nghiệp khai thác vàng. Cổ phiếu này giao dịch ở mức gấp 15 lần EPS ước tính năm 2022 và mang lại mức tăng trưởng doanh thu và thu nhập hấp dẫn. Hơn nữa, AGI cũng sẽ mang lại doanh thu và thu nhập cao hơn so với số liệu ước tính hiện tại.

Pan American Silver (PAAS)

Pan American chủ yếu là công ty khai thác bạc, nhưng công ty cũng khai thác vàng, đồng, kẽm và các kim loại khác. Công ty giao dịch ở mức khoảng 14 lần số liệu EPS ước tính năm 2022. Ngoài ra, Pan American dự kiến sẽ tăng doanh thu khoảng 20% trong năm nay. Giống như các dự báo về tăng trưởng giá vàng, tăng trưởng giá bạc cũng có khả năng bị đánh giá thấp hơn đáng kể vào thời điểm hiện tại. Với thị trường tăng giá bạc cùng với vàng, các công ty khai thác bạc sẽ tạo ra doanh thu và tăng trưởng EPS cao hơn đáng kể trong những năm tới.

Fortuna Silver (FSM)

Fortuna Silver là một tên tuổi hàng đầu khác trong ngành công nghiệp khai thác vàng/bạc. Cổ phiếu này chỉ giao dịch ở mức khoảng 8.6 lần EPS ước tính năm 2022. Ngoài ra, dự báo doanh thu và thu nhập trong tương lai có thể dựa trên dự báo tương đối thấp của giá kim loại quý.

Nhiều ước tính cho thấy tăng trưởng thu nhập của công ty khai thác vàng/bạc có thể trì trệ hoặc giảm sút sau năm 2022. Đây có thể là lý do tại sao hiện nay lĩnh vực này vẫn còn rất rẻ. Có vẻ như nhiều nhà phân tích tin rằng tăng giá cổ phiếu của công ty khai thác vàng/bạc sẽ đột ngột kết thúc vào năm tới. Tuy nhiên, tôi tin rằng chúng ta có thể vẫn đang trong giai đoạn đầu chu kỳ tăng giá của cổ phiếu khai thác vàng/bạc và hàng hóa nói chung. Do đó, giá có thể tăng trong vài năm sau năm 2022, trong trường hợp đó, chúng ta có thể thấy giá tăng cao của các công ty khai thác vàng/bạc trên diện rộng.

Seeking Alpha