Giữa "bão" bầu cử Mỹ, đây là 3 "ngọn hải đăng" cho nhà đầu tư!

Quỳnh Chi

Junior Editor

Với chỉ một tuần nữa đến cuộc bầu cử tổng thống Hoa Kỳ, tâm lý thị trường ngày càng bất ổn. Giới đầu tư đang tích cực tìm kiếm các chiến lược phân bổ tài sản tối ưu nhằm đối phó với khả năng biến động mạnh và những biến chuyển trọng yếu trên thị trường tài chính.

Trong khi nhiều quỹ đầu tư phòng hộ đang tập trung vào các chiến lược giao dịch liên quan đến kịch bản Donald Trump đắc cử, U.S. Global Investors đưa ra góc nhìn khác biệt về thị trường.

Quan điểm này được củng cố bởi nhận định của Paul Tudor Jones - nhà quản lý quỹ phòng hộ tỷ phú - về tiềm năng của vàng và Bitcoin. U.S. Global Investors hiện đang ưu tiên phân bổ vào các tài sản thay thế như một chiến lược phòng vệ hiệu quả trong giai đoạn sắp tới.

Chiến lược này không đồng nghĩa với việc từ bỏ thị trường cổ phiếu hay bi quan về triển vọng kinh tế - những yếu tố được dự báo sẽ duy trì đà tăng trưởng bền vững trong dài hạn, độc lập với kết quả bầu cử tháng 11. Tuy nhiên, các chỉ báo về nợ công Hoa Kỳ tăng vọt cùng với những căng thẳng địa chính trị đang cho thấy tính cấp thiết của việc xây dựng các công cụ phòng vệ danh mục đầu tư.

Gánh nặng nợ công Hoa Kỳ: Thách thức ngày càng nghiêm trọng

Diễn biến của nợ công Mỹ đang phản ánh xu hướng đáng lo ngại. So với mức dưới 60% cách đây 25 năm, tỷ lệ nợ/GDP hiện đã tăng gấp đôi lên 120%.

Theo đánh giá của Paul Tudor Jones, người sáng lập kiêm Giám đốc điều hành Tudor Investment, tình trạng này đặt nền kinh tế Hoa Kỳ vào thế bất ổn và khó duy trì trong dài hạn nếu không có những biện pháp quyết liệt nhằm kiểm soát chi tiêu công.

Thực tế cho thấy xu hướng các chính sách tranh cử thường hướng đến việc gia tăng chi tiêu (từ phía Đảng Dân chủ) hoặc cắt giảm thuế (từ phía Đảng Cộng hòa) nhằm thu hút cử tri. Jones cảnh báo rằng cả hai hướng tiếp cận này đều có nguy cơ làm trầm trọng thêm vấn đề nợ công. Theo ông, Mỹ đứng trước nguy cơ vỡ nợ nếu không có giải pháp căn cơ về kiểm soát chi tiêu.

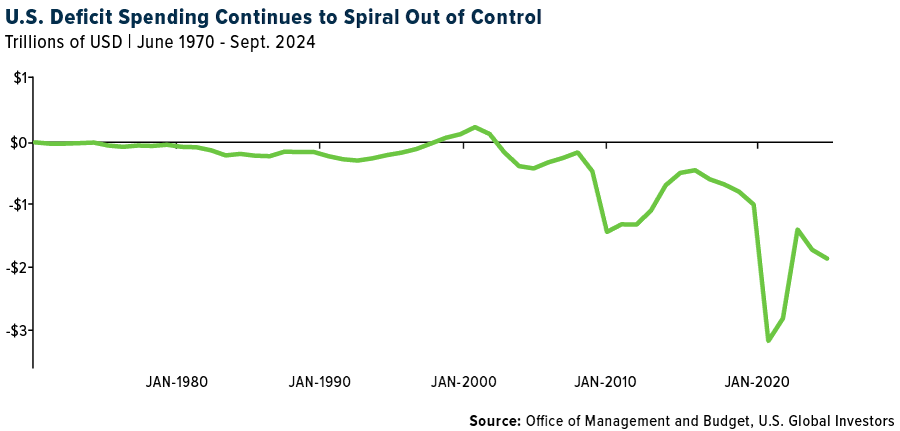

Cảnh báo này được củng cố bởi số liệu thống kê: Thâm hụt ngân sách liên bang năm 2024 đã vượt ngưỡng 1.8 nghìn tỷ USD, tăng 8% so với năm trước. Tổng nợ công đang tiến gần mốc 36 nghìn tỷ USD và chưa có dấu hiệu hạ nhiệt.

Nợ công Mỹ tăng mạnh

Rủi ro lạm phát: Hệ quả tất yếu

Chính sách mở rộng cung tiền để tài trợ chi tiêu công đang tạo áp lực lạm phát đáng kể. Trong khi lạm phát cao, giá trị thực của các tài sản truyền thống như trái phiếu có xu hướng suy giảm. Đây là cơ sở để Jones ưu tiên phân bổ vào các tài sản thường có hiệu suất tốt trong điều kiện lạm phát như vàng, bạc, hàng hóa và Bitcoin - một chiến lược được đánh giá là phù hợp trong bối cảnh hiện tại.

Phân tích sâu hơn cho thấy tính hợp lý của việc hạn chế nắm giữ trái phiếu trong bối cảnh hiện tại, khi lãi suất đang trong xu hướng điều chỉnh và có khả năng duy trì dưới mức lạm phát. Trái phiếu dài hạn được đánh giá là phân khúc đặc biệt dễ bị tổn thương. Đáng chú ý, các tổ chức ngân hàng Hoa Kỳ vẫn đang ghi nhận khoản lỗ chưa thực hiện đáng kể từ danh mục đầu tư thu nhập cố định. Theo dữ liệu từ Công cụ Theo dõi Ngân hàng của Đại học Florida Atlantic, Bank of America đã ghi nhận khoản lỗ chưa thực hiện lên đến 110 tỷ USD từ các khoản đầu tư nắm giữ đến đáo hạn trong quý I - mức cao nhất trong hệ thống ngân hàng Hoa Kỳ.

Cục Dự trữ Liên bang (Fed) được dự báo sẽ duy trì chính sách tiền tệ với lãi suất điều hành thấp hơn tỷ lệ lạm phát nhằm hỗ trợ tăng trưởng kinh tế. Trong bối cảnh này, chiến lược bảo toàn tài sản hiệu quả đòi hỏi nhà đầu tư cần có sự phân bổ hợp lý vào các tài sản thay thế.

Paul Tudor Jones đã thể hiện quan điểm rõ ràng về việc rút khỏi thị trường trái phiếu. Trong cuộc phỏng vấn gần đây với CNBC, ông khẳng định sẽ không duy trì bất kỳ vị thế nào trong trái phiếu. Đây được đánh giá là chiến lược đáng được giới đầu tư cân nhắc áp dụng.

Cơ sở đầu tư vào Vàng và Bạc

Vàng và bạc, với vai trò tài sản trú ẩn an toàn được kiểm chứng qua nhiều thế kỷ, tiếp tục thể hiện giá trị trong các giai đoạn gia tăng căng thẳng địa chính trị, áp lực lạm phát và biến động thị trường.

Diễn biến năm 2024 đã minh chứng điều này khi giá vàng liên tục thiết lập các mức đỉnh mới, ghi nhận mức tăng trưởng trên 32% từ đầu năm - hiệu suất hàng năm tốt nhất kể từ năm 1979.

Theo thống kê từ Hội đồng Vàng Thế giới (World Gold Council), kim loại quý này đã duy trì hiệu suất vượt trội so với cả lạm phát và tăng trưởng kinh tế toàn cầu. Giai đoạn 1971-2023 ghi nhận tốc độ tăng trưởng kép hàng năm (CAGR) của vàng đạt 8%, cao hơn so với mức 4% của chỉ số CPI và 7.8% của tăng trưởng GDP toàn cầu.

Bạc, với biệt danh "vàng của người nghèo", cũng thể hiện tiềm năng đáng chú ý. Nhu cầu trong các ứng dụng công nghiệp, đặc biệt là lĩnh vực năng lượng tái tạo, dự kiến sẽ thúc đẩy đà tăng giá của kim loại này. Các nghiên cứu dự báo quá trình chuyển đổi năng lượng sạch có thể làm tăng nhu cầu bạc trong công nghệ quang điện (PV) lên mức 85-98% tổng trữ lượng bạc toàn cầu hiện tại vào năm 2050.

Bitcoin: Tài sản số hóa có giá trị tương đương Vàng

Bitcoin, với tư cách là tài sản kỹ thuật số có vốn hóa lớn nhất toàn cầu, đang khẳng định vị thế như một phương tiện lưu trữ giá trị được nhiều nhà đầu tư lựa chọn, đặc biệt trong bối cảnh tìm kiếm công cụ phòng vệ trước sự suy giảm giá trị của tiền pháp định. Đáng chú ý, khoảng 50% các quỹ phòng hộ truyền thống hiện đã tích hợp tiền mã hóa, bao gồm Bitcoin, vào danh mục đầu tư.

Các đặc tính nổi bật của Bitcoin bao gồm tính phi tập trung, nguồn cung hữu hạn và mức độ chấp nhận ngày càng cao từ khối tổ chức đã củng cố vai trò của tài sản này trong giai đoạn thị trường bất ổn. Tương tự như vàng, Bitcoin được đánh giá là công cụ phòng vệ lạm phát hiệu quả, đồng thời còn sở hữu tiềm năng tăng trưởng đáng kể khi được ngày càng nhiều nhà đầu tư và tổ chức công nhận giá trị.

Các kịch bản về kết quả bầu cử, dù là chiến thắng thuộc về Trump hay Harris, đang là mối quan tâm của nhiều nhà đầu tư. Tuy nhiên, góc nhìn dài hạn cho thấy tác động của yếu tố này có thể không đáng kể như nhiều người dự đoán. Larry Fink, Giám đốc điều hành BlackRock, đã đưa ra nhận định sâu sắc khi bày tỏ sự mệt mỏi với quan điểm coi đây là "cuộc bầu cử trọng đại nhất". Theo ông, xét trong dài hạn, sự kiện này không mang tính quyết định.

Trong khi nhiều quỹ phòng hộ đang tập trung vào các chiến lược giao dịch theo kịch bản Trump thắng cử, như đầu tư vào cổ phiếu nhà tù tư nhân và năng lượng hóa thạch, việc định thời điểm giao dịch dựa trên kết quả bầu cử được đánh giá là chiến lược có độ rủi ro cao. Mặc dù biến động ngắn hạn là không thể tránh khỏi trong giai đoạn bầu cử, việc xây dựng danh mục với các tài sản có tính phòng vệ cao như vàng, bạc và Bitcoin được kỳ vọng sẽ giúp nhà đầu tư vượt qua giai đoạn biến động này một cách hiệu quả.

Investing