Fed có thể sẽ vẫn hạ lãi suất trong năm nay

Nguyễn Tuấn Đạt

Junior Analyst

Động thái tiếp theo của Fed trong năm nay có thể là cắt giảm lãi suất, bất chấp lạm phát dai dẳng.

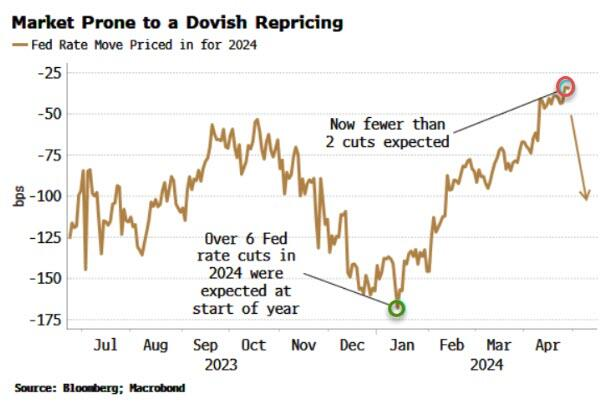

Thị trường đang giảm kỳ vọng về việc Fed hạ lãi suất

Với tình hình hiện tại của kinh tế Mỹ, Fed có thể sẽ cần phải tăng lãi suất để kiểm soát lạm phát. Nhưng điều đó khó có thể xảy ra, rủi ro đối với chi phí lãi vay của chính phủ và áp lực thanh khoản ngày càng tăng có thể khiến Fed cắt giảm lãi suất, ngay cả khi lạm phát tăng cao.

Fed sẽ họp vào hôm nay, tuy nhiên thông báo tái cấp vốn hàng quý của Bộ Tài chính cũng có ý nghĩa quan trọng đối với lộ trình của chính sách tiền tệ.

Chỉ tiêu đối với TPCP Mỹ đang rất cao, 243 tỷ USD trong quý II và 847 tỷ USD trong quý III. Thị trường đang dần chú ý đến quyền chọn TPCP Mỹ và nhận ra rằng thâm hụt tài chính khó có thể được bù đắp. Phần bù kỳ hạn đang tăng lên khi người cho vay yêu cầu lãi suất lớn hơn cho các khoản nợ nợ dài hạn.

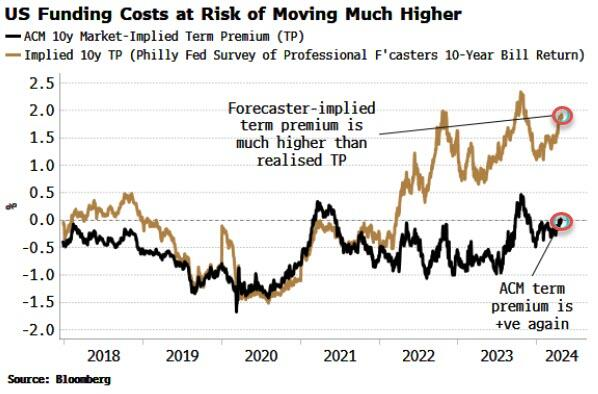

Biểu đồ bên dưới hiển thị chênh lệch giữa lợi suất TPCP Mỹ kỳ hạn 10 năm và OIS đang gần mức cao nhất kể từ khủng hoảng tài chính toàn cầu.

Các thước đo khác về phần bù kỳ hạn cũng đang tăng lên. Phần bù kỳ hạn ACM đã quay trở lại mức dương, tuy nhiên vẫn thấp hơn phần bù kỳ hạn của lợi suất TPCP Mỹ kỳ hạn 10 năm 150 bps.

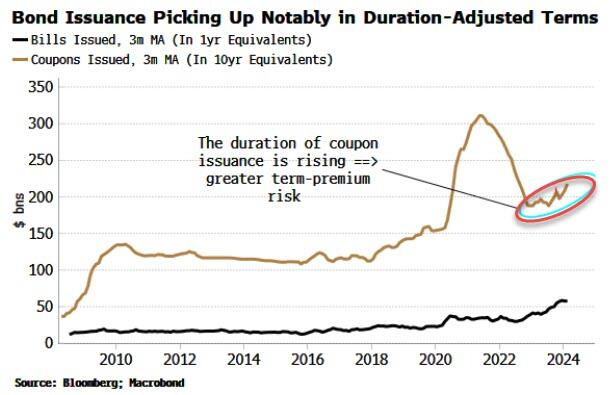

Điều quan trọng đối với lợi suất cũng như chỉ tiêu đối với TPCP Mỹ là việc họ dự định huy động như thế nào. Vào hôm nay, chúng ta sẽ được biết tỷ lệ trái phiếu dài hạn so với ngắn hạn được Mỹ kỳ vọng sẽ phát hành trong hai quý tới.

Sự gia tăng phát hành tín phiếu trong năm vừa qua rất quan trọng đối với thị trường. Điều này giúp thanh khoản trong RRP được các quỹ sử dụng để mua trái phiếu, giúp tài trợ cho chính phủ.

Nếu không có điều này, rất có thể khối lượng trái phiếu lớn của chính phủ sẽ lấn át các tài sản khác và thị trường sẽ yếu hơn đáng kể. Do đó, Bộ Tài chính đã hỗ trợ Fed giữ lãi suất cao trong thời gian dài hơn và tiến hành thắt chặt định lượng.

Dữ liệu hôm nay sẽ làm sáng tỏ hơn về việc liệu Kho bạc Mỹ có tuân thủ mục tiêu đã đề ra hay không. Số lượng trái phiếu và tín phiếu được phát hành trong thời gian qua có thể đã xác nhận điều này.

Số lượng tín phiếu và trái phiếu được phát hành

Tuy nhiên, lượng lãi suất coupon điều chỉnh theo kỳ hạn đang tăng lên. Điều đó khiến phần bù kỳ hạn tăng và cuối cùng tác động tiêu cực đến các tài sản rủi ro.

Lượng lãi suất coupon điều chỉnh theo kỳ hạn đang tăng lên

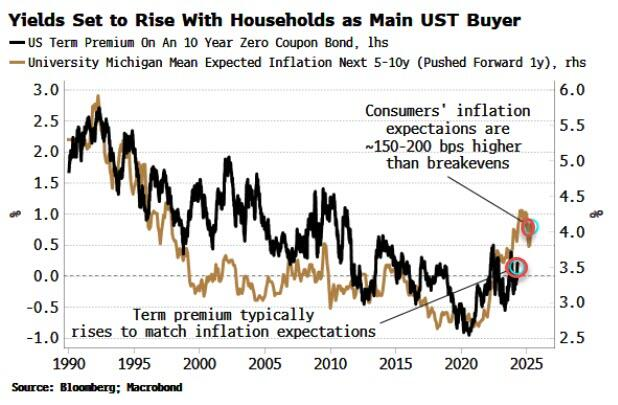

Hiện tại, TPCP Mỹ đang không có lượng cầu lớn. Nhà đầu tư nước ngoài thận trọng hơn do rủi ro tịch thu dự trữ, hoặc do chi phí phòng ngừa rủi ro ngoại hối cao. Các ngân hàng đã giảm dự trữ TPCP Mỹ khi chính sách ở nước này thắt chặt, các nhà quản lý tài sản ít có nhu cầu hơn khi TPCP Mỹ không phải là biện pháp phòng ngừa suy thoái hiệu quả khi lạm phát ở Mỹ tăng cao, trong khi đó Fed cũng đang cố gắng bán thêm trái phiếu.

Trên thực tế, các hộ gia đình cũng có thể sẽ không tiếp tục mua TPCP Mỹ. Biểu đồ dưới đây cho thấy, kỳ vọng lạm phát của người tiêu dùng sẽ ảnh hưởng đến phần bù kỳ hạn. Lạm phát kỳ vọng breakeven cũng thấp hơn khoảng 150-200 bps so với kỳ vọng của các hộ gia đình. Với tư cách là người mua cuối cùng của TPCP Mỹ, các hộ gia đình sẽ định giá trái phiếu thấp hơn mức hiện tại.

Lạm phát kỳ vọng của người tiêu dùng đang cao hơn lạm phát kỳ vọng breakeven

Lợi suất dài hạn tăng sẽ khiến chính phủ phải vay thêm để chi trả cho các khoản nợ tồn đọng của mình. Nhưng điều đó sẽ dẫn đến lượng dự trữ ít hơn, tốc độ dự trữ giảm và khiến thị trường chứng khoán rơi vào tình trạng bấp bênh.

Do đó, Fed có khả năng cắt giảm lãi suất. Điều này không chỉ giúp chính phủ đáp ứng các yêu cầu vay vốn với chi phí không quá cao mà còn giúp Fed ổn định tài chính bằng cách giảm áp lực cho các tài sản rủi ro và giảm khả năng bị siết chặt nguồn vốn.

Mặc dù động thái này có thể gây nhiều hậu quả nhưng không có nghĩa là nó sẽ không xảy ra. Việc cắt giảm lãi suất trước khi lạm phát được dập tắt có nguy cơ làm trầm trọng thêm vấn đề này.

Nhưng trước sức nóng của thanh khoản cạn kiệt, rủi ro tài chính gia tăng, thị trường ngày càng rung chuyển và chính phủ rơi vào vòng lẩn quẩn khi phát hành khi chi phí lãi vay tăng cao, Fed có thể sẽ cắt giảm lãi suất để giảm bớt áp lực.

Trong ngắn hạn và trung hạn, việc thắt chặt định lượng sẽ sớm được giảm bớt. Nhưng Fed khó có thể chuyển hoàn toàn sang nới lỏng hoặc kiểm soát đường cong lợi suất. Đó là lý do tại sao về lâu dài, một số hình thức đàn áp tài chính rất có thể xảy ra.

Zerohedge