Chưa chờ Fed lên tiếng, nhà đầu tư đã "rút lui" khỏi ô cược cắt giảm lãi suất!

Mai Khánh Linh

Junior Editor

Các nhà giao dịch không còn hi vọng mạnh mẽ vào khả năng Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất giữa những biến động kinh tế và chính trị phức tạp.

Chỉ một tuần trước, thị trường hợp đồng tương lai lãi suất ngắn hạn của Mỹ cho thấy kỳ vọng Fed sẽ giảm lãi suất khoảng 75 bps vào năm 2025, với lần giảm đầu tiên diễn ra ngay trong tháng 6. Tuy nhiên, ngay trước cuộc họp chính sách và họp báo của Fed vào thứ Tư, thị trường chỉ dự đoán sẽ có hai lần giảm lãi suất, và không sớm hơn nửa cuối năm nay.

Phần bù cho việc cắt giảm lãi suất vào cuối năm sau đã giảm trong tuần qua

Cả Cục Dự trữ Liên bang Mỹ (Fed) và các nhà đầu tư đều đang đối mặt với nhiều thách thức. Một mặt, nền kinh tế Mỹ vẫn tăng trưởng và lạm phát – dù cao hơn mục tiêu của Fed – dường như đang trong tầm kiểm soát, khiến Fed thận trọng hơn trong việc giảm lãi suất.

Mặt khác, niềm tin của người tiêu dùng đang suy giảm, và các dấu hiệu chững lại của tăng trưởng kinh tế bắt đầu xuất hiện. Nhiều người lo ngại rằng chính sách thương mại tập trung vào thuế quan của Tổng thống Donald Trump có thể làm chậm nền kinh tế và đẩy lạm phát tăng trở lại. Những lo ngại này đã khiến thị trường chứng khoán Mỹ và các tài sản rủi ro khác bị bán tháo trong những tuần gần đây, đồng thời kéo lợi suất trái phiếu kho bạc Mỹ xuống mức thấp nhất trong nhiều tháng. Ngoài ra, chính sách tài khóa của Trump và kế hoạch cắt giảm chi tiêu của chính phủ cũng có thể tác động mạnh đến nền kinh tế.

Trước thềm cuộc họp ngày thứ Tư, các nhà đầu tư sẽ chú ý đến cuộc họp báo của Chủ tịch Fed Jerome Powell, đặc biệt là cách ông cân bằng giữa đánh giá của Fed về nền kinh tế và những ảnh hưởng tiềm tàng từ chính sách thương mại của Trump. Fed cũng sẽ công bố biểu đồ "dot plot" mới nhất, thể hiện dự báo lãi suất của các thành viên.

"Powell cần trấn an thị trường rằng nền kinh tế vẫn ổn, nhưng Fed sẵn sàng hành động khi cần thiết," Vishal Khanduja, Giám đốc bộ phận thu nhập cố định tại Morgan Stanley Investment Management, nhận định.

Diễn biến thị trường lãi suất

Trên thị trường hợp đồng tương lai lãi suất (SOFR), các nhà giao dịch cho rằng Fed sẽ giữ nguyên lãi suất ít nhất đến cuộc họp ngày 18/6. Vào thứ Hai, kỳ vọng của thị trường rằng lãi suất sẽ duy trì ở mức cao đã gia tăng, phản ánh trong các hợp đồng kỳ hạn tháng 5, tháng 6 và tháng 7.

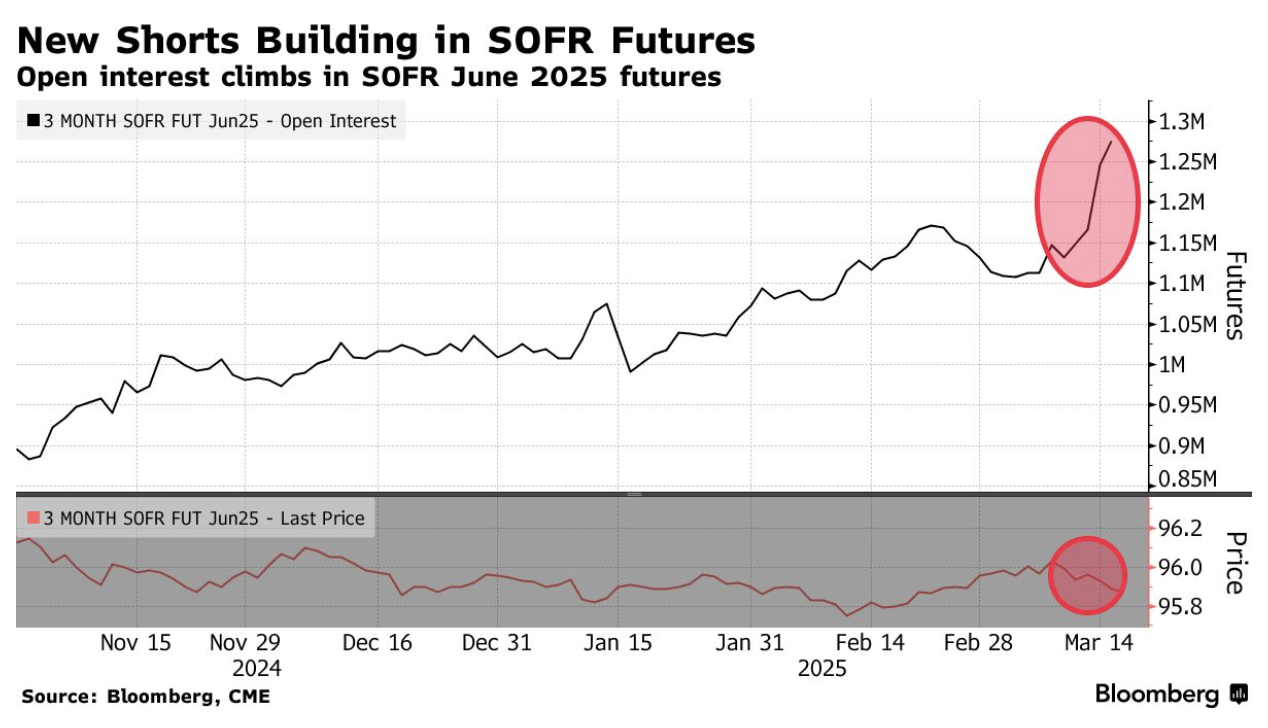

Ngoài ra, các nhà đầu tư ngày càng tin rằng lãi suất sẽ không giảm nhiều như dự báo trước đây. Điều này thể hiện rõ qua khối lượng hợp đồng bán khống (short) cho kỳ hạn tháng 6/2025 trong bốn phiên giao dịch gần nhất, cho thấy nhiều người đặt cược vào khả năng lãi suất sẽ duy trì ở mức cao hơn.

Theo David Bieber, chiến lược gia tại Citi, “Lượng vị thế mua của hợp đồng tương lai SOFR và lãi suất điều hành đã giảm dần từ mức đỉnh trong những phiên giao dịch gần đây, khi thị trường dần loại trừ khả năng Fed sẽ cắt giảm lãi suất ba lần trong năm nay.”

Số lượng hợp đồng chưa tất toán trong hợp đồng tương lai SOFR tháng 6/2025 đang tăng lên

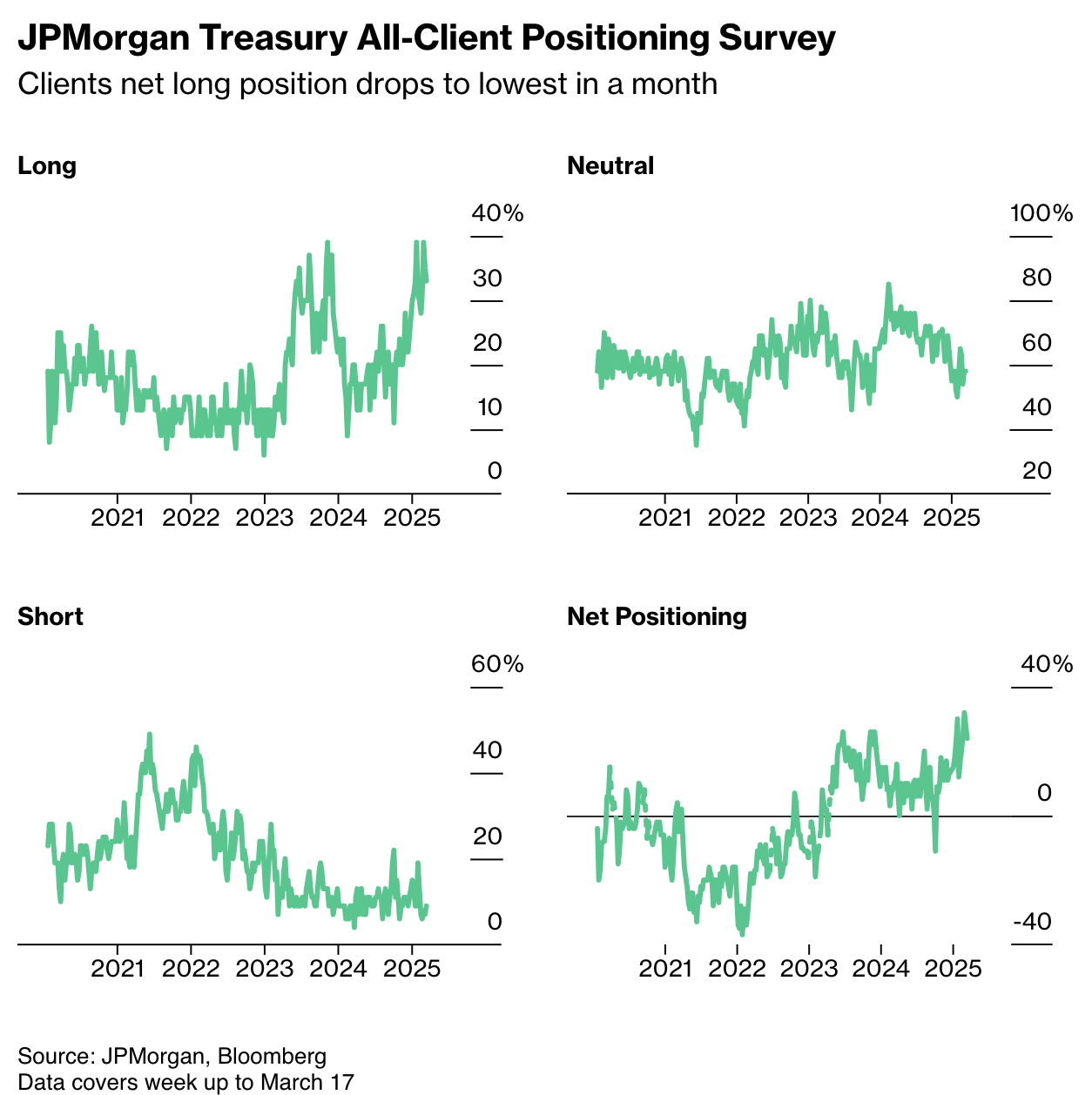

Trên thị trường giao ngay, khảo sát khách hàng trái phiếu kho bạc của JPMorgan vào thứ Ba cho thấy nỗi lo suy thoái đang giảm dần khi số lượng vị thế mua ròng của nhà đầu tư giảm xuống mức thấp nhất trong một tháng.

“Cuối cùng, Fed – cũng như thị trường – đang rất cần sự rõ ràng về thương mại, thuế quan và chính sách tổng thể,” Julien Lafargue, chiến lược gia trưởng tại Barclays Private Bank and Wealth Management, nhận xét. “Chúng tôi kỳ vọng Powell sẽ duy trì lập trường phụ thuộc vào dữ liệu hơn là đưa ra những tuyên bố mơ hồ.”

Các chỉ báo vị thế thị trường mới nhất

Khảo sát khách hàng trái phiếu kho bạc của JPMorgan

Vị thế mua ròng của khách hàng giảm xuống mức thấp nhất trong một tháng

Trong tuần kết thúc ngày 17/3, khảo sát cho thấy số lượng vị thế mua giảm 2%, trong khi vị thế bán tăng tương ứng. Vị thế mua ròng giảm xuống mức thấp nhất kể từ ngày 18/2.

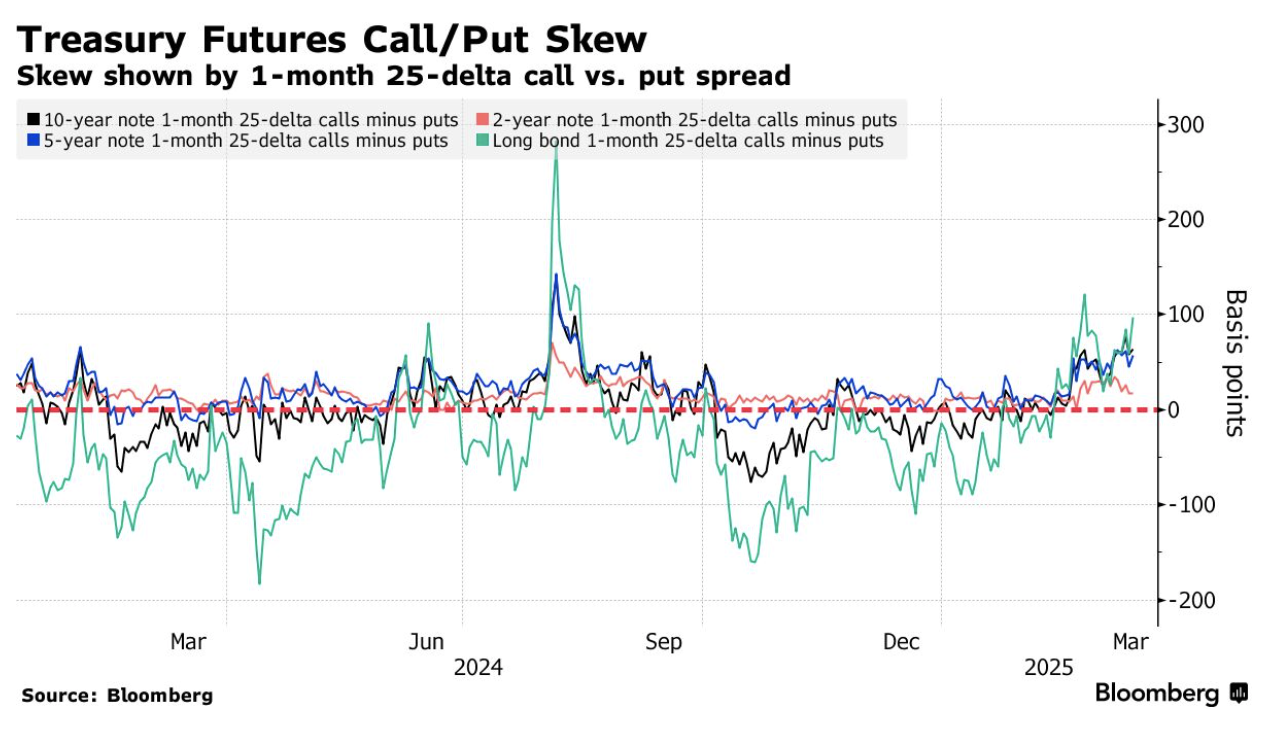

Phí quyền chọn trái phiếu kho bạc

Chênh lệch giá quyền chọn mua/bán hợp đồng tương lai trái phiếu kho bạc

Tuần qua, có sự phân kỳ rõ rệt giữa phí quyền chọn ở kỳ hạn ngắn và dài. Nhà đầu tư tiếp tục trả phí cao để bảo vệ các vị thế ở kỳ hạn dài, trong khi chi phí bảo hiểm cho kỳ hạn ngắn giảm dần. Điều này đã được phản ánh qua giá, với đường cong lợi suất phẳng hơn, từ khoảng 35 bps vào ngày 11 tháng 3 xuống còn khoảng 25 bps vào thứ Ba.

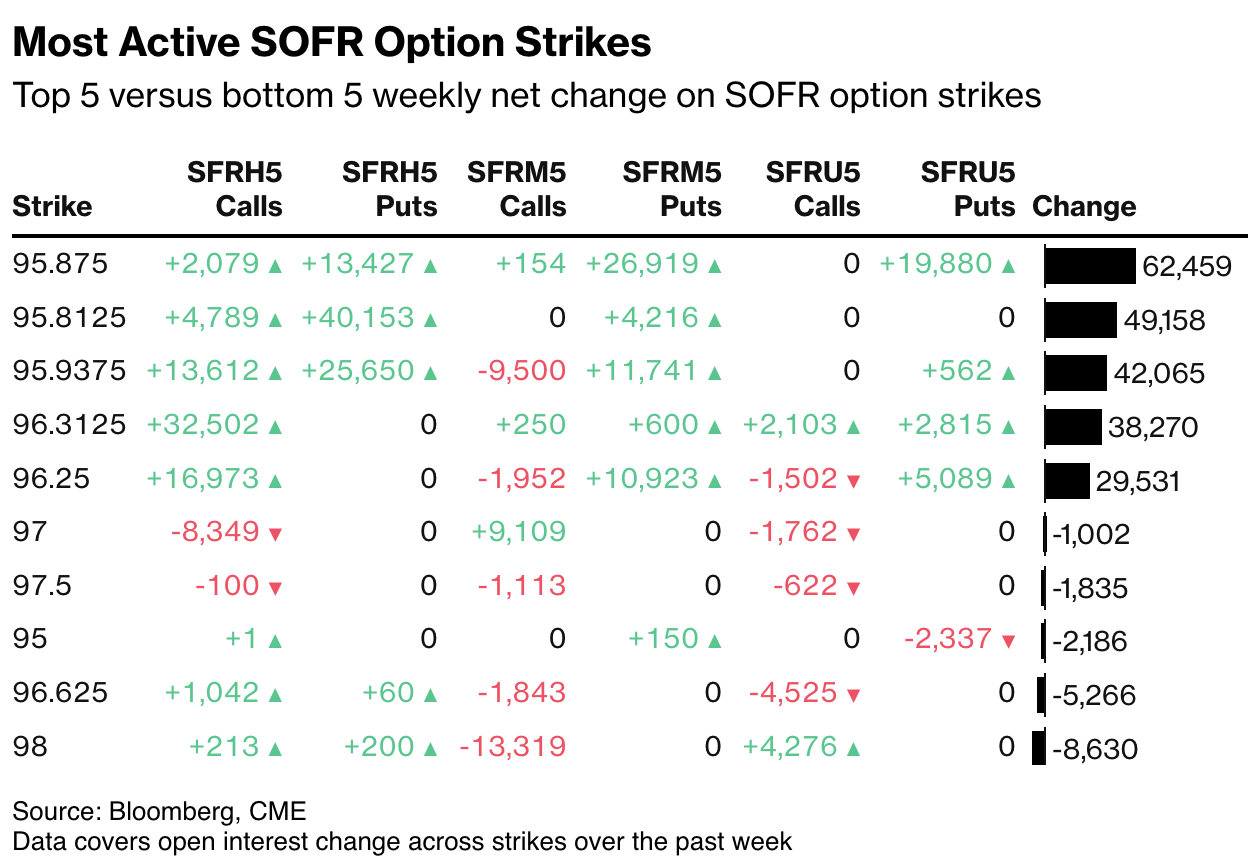

Quyền chọn SOFR hoạt động mạnh nhất

5 mức tăng và giảm nhiều nhất trong tuần của các mức giá thực hiện quyền chọn SOFR

Khối lượng hợp đồng mở đã tăng đáng kể ở các mức giá là 95.875 và 95.8125 trong tuần qua. Các giao dịch đáng chú ý bao gồm quyền chọn condor bán (put condor) tại các kỳ hạn tháng 6/2025 và tháng 9/2025.

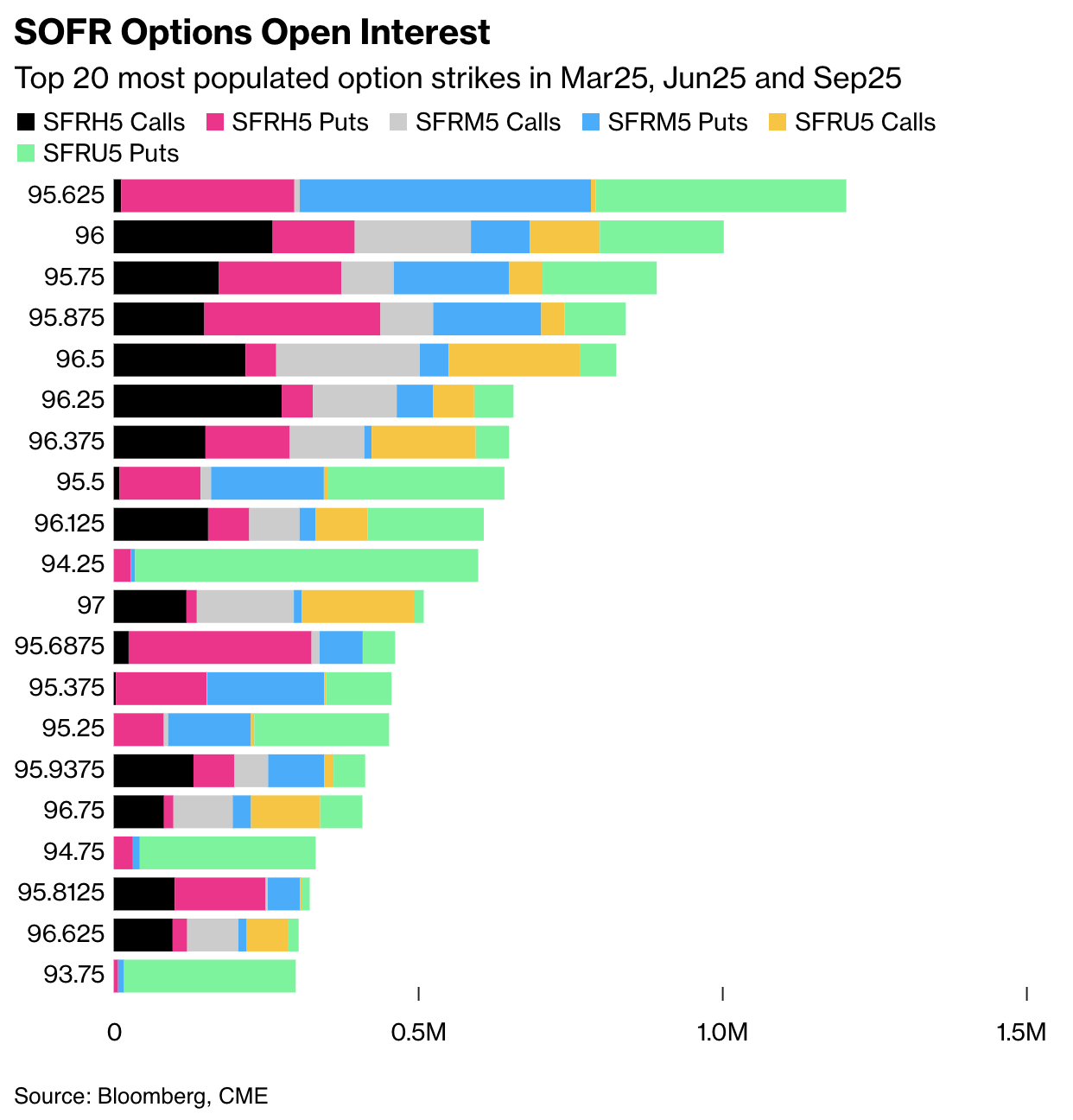

Bản đồ nhiệt quyền chọn SOFR theo giá thực hiện

20 mức giá thực hiện quyền chọn có khối lượng lớn nhất trong các hợp đồng SOFR tháng 3, tháng 6 và tháng 9 năm 2025

Trên các hợp đồng SOFR kỳ hạn tháng 3, tháng 6 và tháng 9 năm 2025, mức giá thực hiện có nhiều hợp đồng nhất hiện nay là 95.625, với lượng lớn quyền chọn bán (put) tăng thêm vào trong tuần qua.

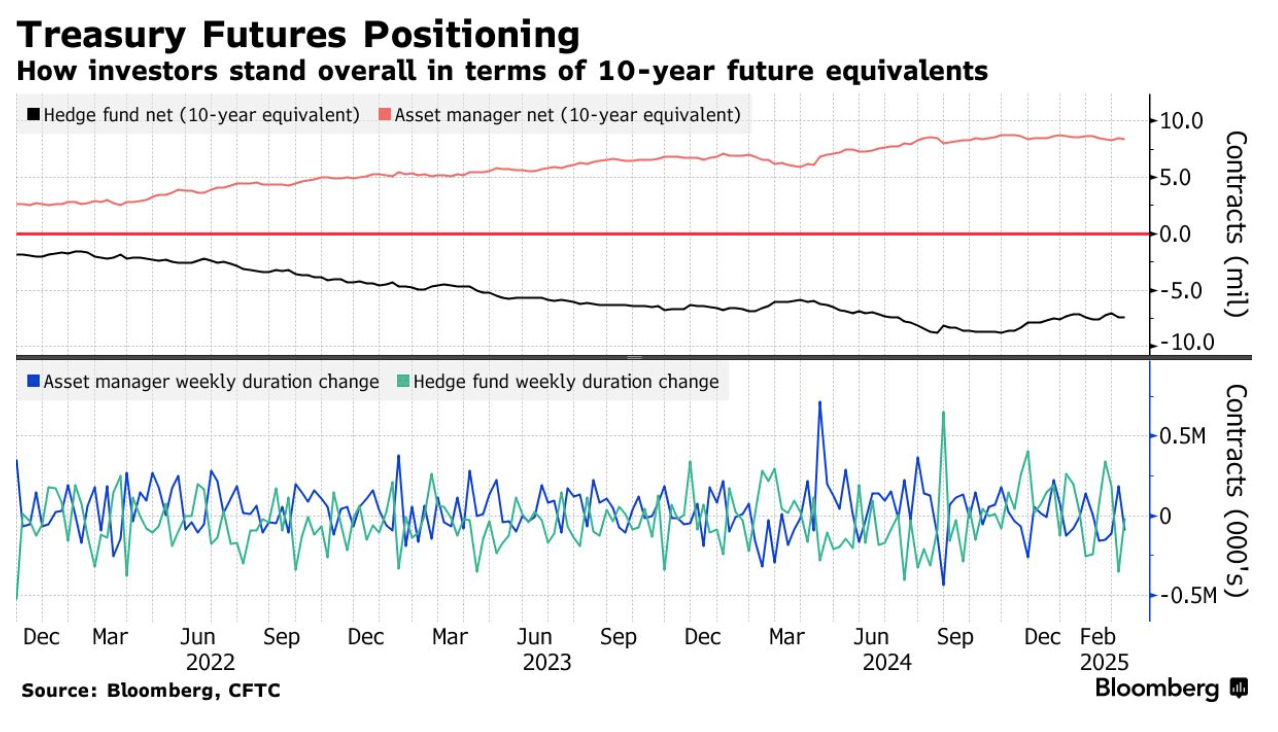

Vị thế hợp đồng tương lai theo CFTC

Vị thế hợp đồng tương lai

Trong tuần tính đến ngày 11 tháng 3, dữ liệu từ CFTC cho thấy các nhà quản lý tài sản đã thanh lý các vị thế long, trong khi các quỹ đầu cơ tăng nhẹ các vị thế short. Tổng cộng, các nhà quản lý tài sản đã thanh lý khoảng 93,000 hợp đồng tương lai TPCP kỳ hạn 10 năm, trong khi các quỹ đầu cơ tăng vị thế bán ròng thêm khoảng 18,000 hợp đồng tương đương.

Bloomberg