Báo cáo triển vọng đầu tư 2023 Credit Suisse - Phần 1: Nhận định về tình hình vĩ mô và nền kinh tế toàn cầu

Nguyễn Hồng Nhung

Junior Analyst

Tóm tắt báo cáo triển vọng đầu tư năm 2023 của Credit Suisse.

Thay đổi trong bối cảnh cơ bản

Những năm trước đây, địa chính trị chỉ giữ vai trò phụ trong triển vọng kinh tế và tài chính toàn cầu. Thời điểm đó, quan hệ quốc tế vẫn ổn định và mức độ tin cậy đa phương giữa các nước tương đối cao. Cho đến khi các cuộc khủng hoảng xảy ra, đa số bắt nguồn từ nguyên nhân tài chính. Rạn nứt trong trật tự thế giới đó bắt đầu xuất hiện vào năm 2017, những căng thẳng kinh tế đầu tiên về thuế quan và thương mại nổi lên giữa Mỹ và Trung Quốc dưới thời Cựu Tổng thống Donald Trump. Đến thời Tổng thống Joe Biden, cạnh tranh đã phát triển thành đối đầu trên nhiều lĩnh vực và khu vực, đỉnh điểm là năm 2022 với chiến tranh Ukraine.

2022 đánh dấu năm địa chính trị trở lại vị trí trung tâm, không chỉ ảnh hưởng sâu sắc đến nền kinh tế và thị trường tài chính toàn cầu, mà còn thiết lập lại quan hệ quốc tế và thương mại trong nhiều năm tới. Điều này có ý nghĩa với tăng trưởng, triển vọng giá cả và chính sách tiền tệ và tài khóa trong cả ngắn, trung và dài hạn, có khả năng dẫn đến những thay đổi lớn trong hệ thống tiền tệ toàn cầu và thị trường tài chính.

Trật tự thế giới mới

Thế giới của chủ nghĩa đa phương và sự tin tưởng lẫn nhau giữa các quốc gia và chính phủ đã kết thúc hoặc ít nhất là tạm dừng vào năm 2022. Những vết nứt sâu sắc và dai dẳng xuất hiện trong trật tự chính trị thế giới, dẫn đến một thế giới đa cực có thể kéo dài nhiều năm sau. Phương Tây (gồm các nước phát triển phương Tây và đồng minh) dần rời xa phương Đông (gồm Trung Quốc, Nga và đồng minh) trên phương diện lợi ích chiến lược cốt lõi, trong khi phương Nam (gồm Brazil, Nga, Ấn Độ, Trung Quốc và hầu hết các nước đang phát triển) đang tổ chức lại để theo đuổi lợi ích riêng của mình.

Sau nhiều thập kỷ tăng trưởng trong thương mại toàn cầu được coi là một phần của tổng sản phẩm quốc nội (GDP) toàn cầu, khối lượng hàng hóa và dịch vụ được giao dịch tính theo phần trăm GDP chạm đỉnh vào năm 2008 và dao động trong khoảng 50-60% kể từ đó. Đại dịch Covid-19 và gần đây là những hình phạt chính trị buộc nhiều doanh nghiệp phải ưu tiên phục hồi chuỗi cung ứng hơn là giá cả kể từ năm 2020, làm thay đổi đáng kể dòng chảy thương mại. Thương mại quốc tế đang được tái tổ chức để liên kết chặt chẽ hơn với các liên minh địa chính trị, và chuyển hướng sang đưa vốn hay lợi nhuận đầu tư nước ngoài về nước và phát triển trong nước đã xuất hiện trên một số lĩnh vực chiến lược. Credit Suisse tin rằng xu hướng này sẽ tiếp diễn ít nhất là 2-5 năm nữa cho đến khi những thay đổi chính trị tiềm năng ở nhiều nơi trên thế giới mang đến một nền kinh tế và chính trị khác.

Từ bỏ chế độ tiền tệ cũ

Năm 2022 đánh dấu sự chấm dứt của “lạm phát thấp” - tác dụng phụ của toàn cầu hóa. Sự gián đoạn chuỗi cung ứng toàn cầu do Covid-19, thực hiện chính sách khí hậu quyết đoán hơn, khủng hoảng năng lượng toàn diện và cú sốc giá lương thực sau chiến tranh Ukraine dẫn đến chế độ lạm phát cao mới. Không chỉ giá năng lượng và lương thực biến động làm lạm phát tăng nóng, mà tăng tiền lương cũng khiến các loại giá vốn ít biến động như du lịch, khách sạn và y tế tăng, dẫn đến lạm phát lõi cao nhất trong nhiều thập kỷ.

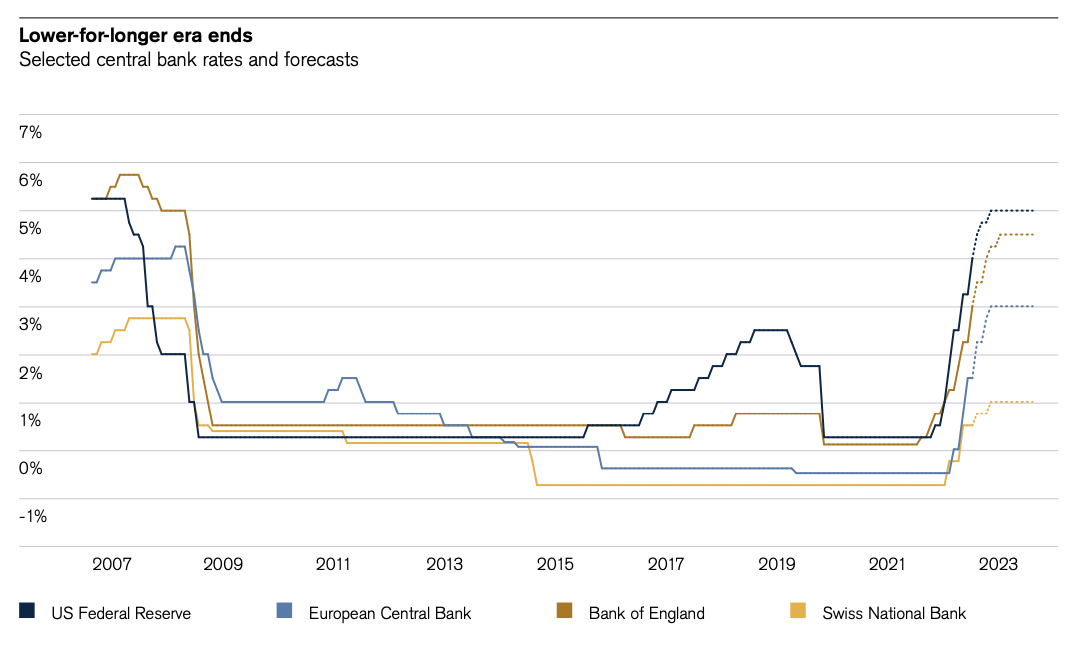

Các ngân hàng trung ương (NHTW) buộc phải thắt chặt chính sách tiền tệ bằng việc tăng lãi suất mạnh tay và rất nhanh, chấm dứt thời kỳ lãi suất thấp hay thậm chí là lãi suất âm. Dù Credit Suisse nghĩ lạm phát đã đạt đỉnh ở hầu hết các nước nhờ thực hiện chính sách tiền tệ quyết đoán, các NHTW đang đưa ra tín hiệu họ phải tăng lãi suất hơn nữa để làm suy yếu nhu cầu và thị trường lao động. Điều này xuất phát từ một nguyên nhân là giá tăng đã phát triển từ sốc cung sang lạm phát lan rộng. Quan trọng là, thị trường lao động thắt chặt và rủi ro tăng trưởng tiền lương cao hơn khiến lạm phát dai dẳng hơn.

Lãi suất và kỳ vọng lãi suất Fed, ECB, BoE và SNB

Điều này thôi thúc Credit Suisse tăng dự báo lãi suất của các ngân hàng trung ương lớn ngoại trừ Trung Quốc. Hiện tại họ kỳ vọng tốc độ thắt chặt nhanh nhất trên cơ sở 12 tháng và ở quy mô lớn nhất toàn cầu kể từ năm 1979. Dù nhận định tốc độ thắt chặt sẽ đạt đỉnh vào cuối năm 2022, Credit Suisse không dự báo bất kỳ ngân hàng trung ương nào sẽ cắt giảm lãi suất vào năm 2023 bởi họ tập trung vào lạm phát thực hơn là kỳ vọng lạm phát.

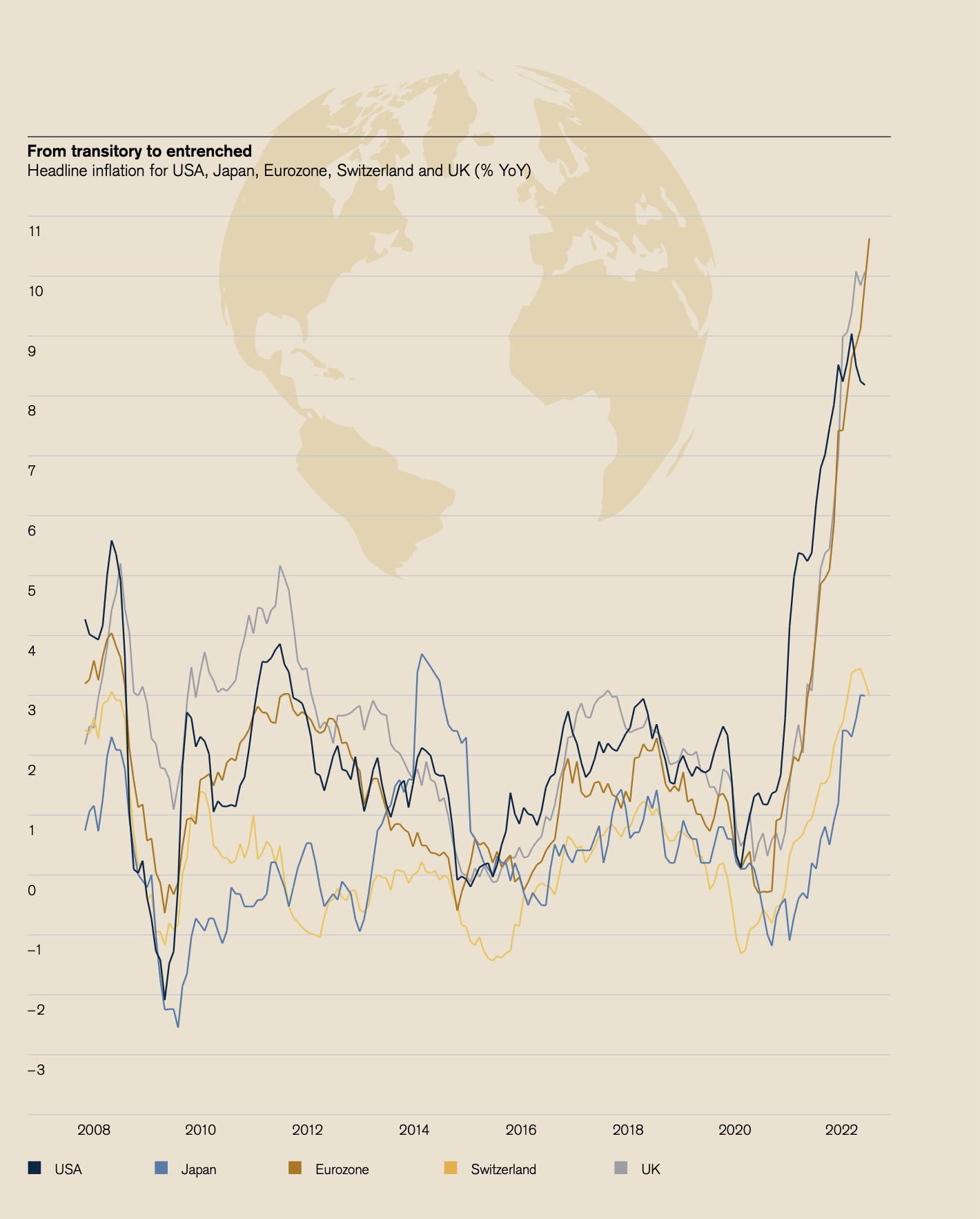

Lạm phát tại Mỹ, Nhật Bản, Eurozone, Thụy Sĩ và Anh

Triển vọng tăng trưởng mờ nhạt

Chính sách tiền tệ thắt chặt hơn, lợi suất thực tăng, cú sốc năng lượng ở châu Âu, thị trường bất động sản trì trệ và nhiều đợt giãn cách ở Trung Quốc là nguyên nhân Credit Suisse hạ dự báo tăng trưởng GDP. Họ nhận định Eurozone và Anh sẽ suy thoái, Trung Quốc sẽ suy thoái tăng trưởng. Các nước này sẽ chạm đáy vào giữa năm 2023, sau đó bắt đầu phục hồi tương đối yếu và mang tính thăm dò - một kịch bản dựa trên giả định quan trọng rằng Mỹ có thể tránh được suy thoái. Kịch bản cơ sở là kinh tế Mỹ tăng trưởng 0.5% vào quý IV/2023 so với cùng kỳ năm ngoái, nhưng Credit Suisse cũng thừa nhận vẫn có nguy cơ tăng trưởng âm.

Ngoài triển vọng năm 2023, môi trường địa chính trị thay đổi cho thấy sự sụt giảm trong hợp tác quốc tế về đổi mới công nghệ và tự do lưu chuyển nhân tài, do đó năng suất tăng ít hơn. Credit Suisse dự báo tăng trưởng thấp hơn trong 5 năm tới.

Hơn nữa, các sự kiện địa chính trị trong năm 2022 đã gia tăng rủi ro các quốc gia trong khu vực không phối hợp thực hiện chính sách khí hậu hay thậm chí có thể bị hoãn. Trong quá trình chuyển đổi khí hậu bất thường, cú sốc cung tiêu cực sẽ còn lớn hơn, dẫn đến lạm phát tăng và tăng trưởng thấp hơn trong trung hạn, kèm theo nhiều biến động bởi chính sách khí hậu tự phát trong khu vực. Điều này càng củng cố kỳ vọng về một chế độ vĩ mô mới với lạm phát cao và tiềm năng tăng trưởng giảm.

Môi trường nhiều thách thức cho các nước phát triển trong năm 2023

Nhiều chính phủ công bố các biện pháp hỗ trợ và tăng chi tiêu công để giải quyết những thách thức bắt nguồn từ chính trị. Ở nhiều nước phát triển, thâm hụt ngân sách đã chạm mốc 4% hoặc hơn trong năm 2022, và khó cải thiện trong năm 2023.

Sau khi chính phủ Anh công bố ngân sách nhỏ mở rộng (và bị hủy bỏ sau đó), thị trường tài chính nhanh chóng từ chối chính sách tài khóa không bền vững, đặc biệt khi nó đi kèm với cân bằng đối ngoại không bền vững, nói cách khác là thâm hụt tài khoản vãng lai cao. Do đó, theo thời gian, chính phủ sẽ sử dụng biện pháp tăng thuế việc tăng chi phí quốc phòng và các chương trình hỗ trợ vĩnh viễn, hoặc ngăn chặn rủi ro gia tăng nợ công lớn. Bởi vậy lợi suất trái phiếu chính phủ ở các nước mắc nợ nhiều có nguy cơ tăng mạnh.

USD trong một thế giới bị chia rẽ

Miễn là Fed vẫn còn hawkish, USD vẫn sẽ được hỗ trợ và USD mạnh sẽ thắt chặt chính sách tiền tệ toàn cầu. Để ngăn chặn sự mất giá của đồng tiền làm trầm trọng thêm lạm phát nhập khẩu, ECB sẽ cần theo kịp Fed dù Eurozone phải đối mặt với suy thoái. Sự suy yếu của JPY sẽ buộc BoJ chuyển hướng khỏi chính sách nới lỏng để lợi suất TPCP Nhật tăng. Hơn nữa, sức mạnh của USD có khả năng thu hút vốn khỏi các quốc gia mới nổi.

USD đã có trọng số thương mại thực lớn nhất kể từ năm 1985, nên khá hợp lý khi kỳ vọng USD sẽ đạt đỉnh và dần suy yếu vào cuối năm 2023. Tuy nhiên điều này yêu cầu Fed ra tín hiệu dừng thắt chặt và một số dấu hiệu phục hồi kinh tế bên ngoài Hoa Kỳ.

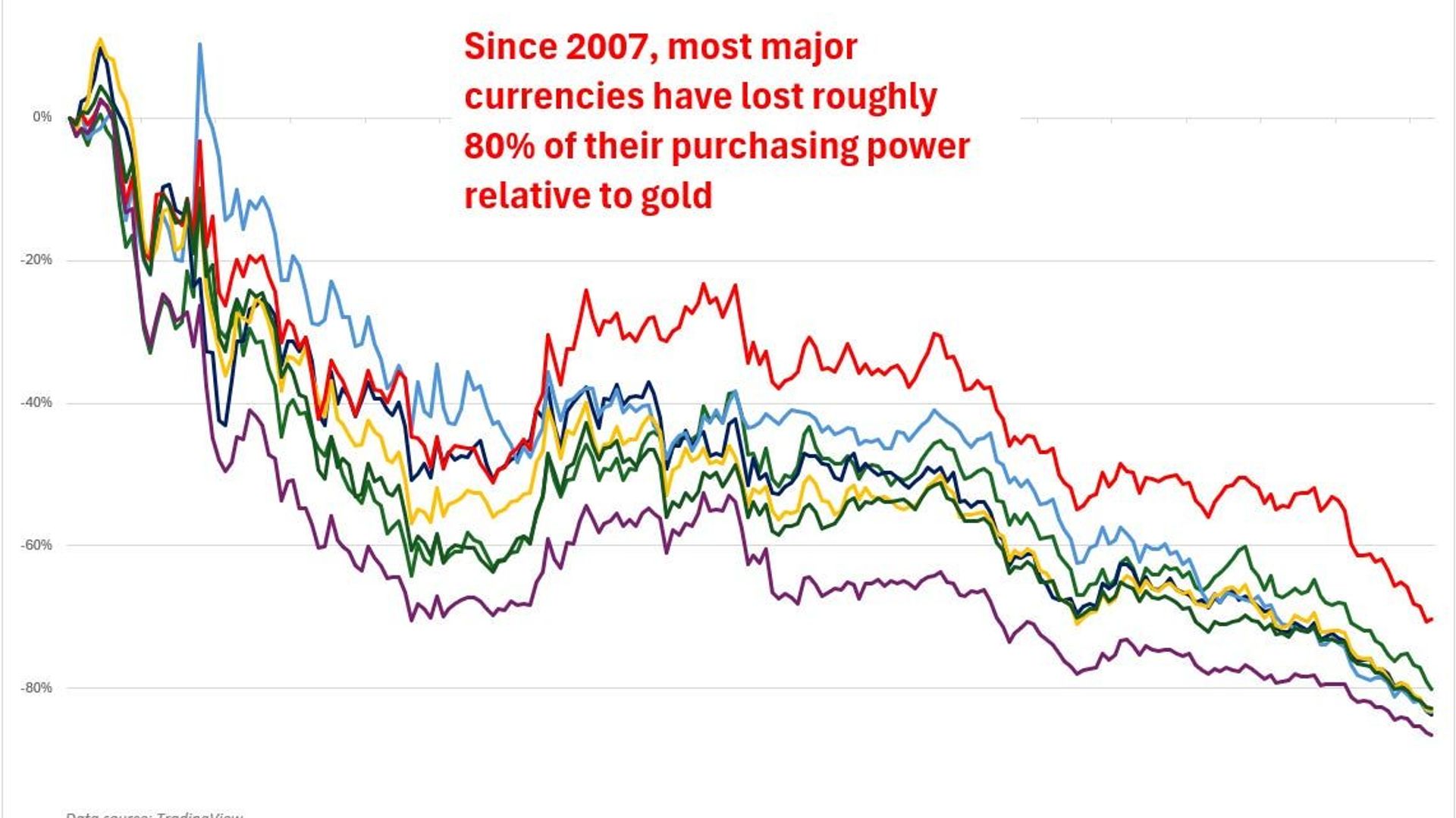

Tuy nhiên, về lâu dài, việc tái thiết lập quan hệ quốc tế có thể dẫn đến những phát triển mới trong hệ thống tiền tệ toàn cầu. Hệ thống tiền tệ dựa trên USD hiện tại với hầu hết thương mại toàn cầu được tính bằng USD và 90% giao dịch toàn cầu đều có sự xuất hiện của USD vẫn là sự phản ánh của thời kỳ hậu Thế chiến II. Hệ thống này đã trải qua một cải cách lớn (từ bản vị vàng sang tỷ giá hối đoái linh hoạt) liên quan đến sự thay đổi trong thiết lập chính sách tiền tệ (từ mục tiêu cung tiền đến lạm phát mục tiêu đến nới lỏng định lượng) và chứng kiến những cải cách trong các chính sách và công cụ dự trữ tiền tệ (từ dự trữ đến mức hoán đổi giữa giữa các ngân hàng trung ương lớn). Tuy nhiên, hệ thống này chưa bao giờ bị thách thức.

Thế giới đa cực mới và sự tái thiết lập thương mại quốc tế có thể dẫn đến hai hệ thống tiền tệ song song tồn tại: hệ thống dựa trên USD hiện tại và một hệ thống bỏ qua USD chưa được hình thành. Mức độ mà điều này có thể ảnh hưởng đến nhu cầu nước ngoài đối với USD với tư cách là đồng tiền dự trữ và đối với trái phiếu chính phủ Mỹ với tư cách là tài sản dự trữ sẽ quyết định tương lai của USD.

Triển vọng dài hạn: Tăng trưởng giảm

Cú sốc năng lượng ở châu Âu do chiến tranh Nga-Ukraine và suy thoái tăng trưởng ở Trung Quốc khiến triển vọng sau đại dịch trở nên u ám. Eurozone đã bước một chân vào suy thoái và Mỹ cũng đứng trước nguy cơ suy thoái dù vẫn tăng trưởng nhẹ như trong kịch bản cơ sở.

Dù dự đoán sự suy yếu này sẽ chấm dứt và phục hồi trở lại vào năm 2024, Credit Suisse vẫn nhận định cấu trúc kinh tế sẽ chịu thiệt hại lâu dài. Đại dịch và xu hướng nhân khẩu học đã khiến triển vọng nguồn cung lao động mờ nhạt đi. Rạn nứt địa chính trị đang đè nặng lên thương mại và khiến đầu tư kinh doanh yếu đi liên tục. Trung Quốc quay trở lại mô hình tăng trưởng do nhà nước định hướng có thể sẽ làm xói mòn triển vọng tăng trưởng năng suất.

Nhìn chung, Credit Suisse đã hạ dự báo tăng trưởng dài hạn ở các nền kinh tế lớn. Ở Mỹ, họ dự báo tốc độ tăng trưởng GDP thực tế trung bình là 1.5% trong 5 năm, thấp hơn đáng kể so với mức tăng trưởng trung bình 2.2% vào giai đoạn 2010–2019. Ngoài ra, họ dự báo tăng trưởng trung bình là 1.1% và 4.4% lần lượt ở Eurozone và Trung Quốc.

Một lưu ý tích cực, các ngân hàng trung ương lớn cam kết đưa lạm phát về mức mục tiêu 2%. Lạm phát có thể vẫn ở trên mức mục tiêu vào năm 2023, nhưng sẽ giảm dần về gần mức mục tiêu vào năm 2024. Tuy nhiên, cái giá phải trả là lãi suất tăng cao liên tục và tăng trưởng thấp hơn.

Nhận định về các nền kinh tế lớn

Hoa Kỳ: Tăng trưởng sụt giảm

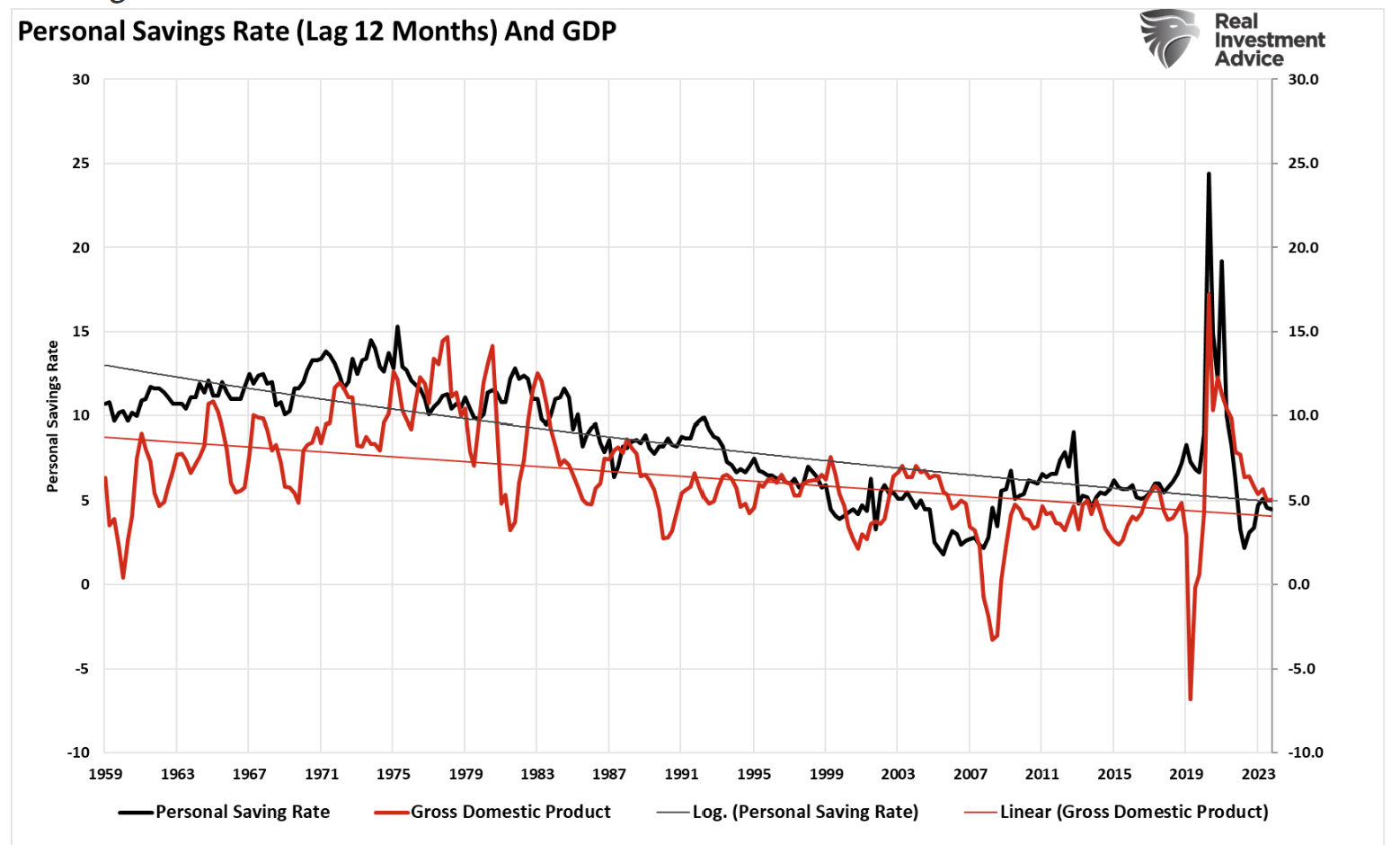

Theo ước tính của Credit Suisse, tăng trưởng trung bình của Mỹ sẽ gần bằng 0 vào năm 2022 và duy trì ở mức 0.5% trong quý IV/2023 so với cùng kỳ năm trước. Xác suất xảy ra suy thoái là rất lớn (hơn 40%), nhưng suy thoái không nằm trong kịch bản cơ sở của chúng tôi. Điều kiện tài chính thắt chặt hơn dẫn đến chi tiêu theo chu kỳ điều chỉnh tăng, cụ thể là tiêu thụ hàng hóa và nhà ở, nhưng bảng cân đối kế toán lành mạnh và thị trường lao động mạnh mẽ sẽ đóng vai trò như một tấm khiên chống lại suy thoái hoàn toàn, một phần nhờ vào sự phục hồi liên tục trong chi tiêu cho các dịch vụ. Lạm phát sẽ dần ôn hòa hơn, nhưng lạm phát chi tiêu tiêu dùng cá nhân (PCE) lõi - thước đo lạm phát yêu thích của Fed - có thể duy trì ở mức cao 3% vào cuối năm 2023. Do đó, Credit Suisse kỳ vọng Fed sẽ tiếp tục thắt chặt mạnh mẽ, tăng lãi suất thêm 100 bp vào cuối quý I/2023, đánh dấu lãi suất đạt đỉnh ở mức 4.75%-5% và duy trì ổn định trong năm 2023.

Eurozone: Khủng hoảng năng lượng tiếp tục chi phối

Credit Suisse cho rằng suy thoái xảy ra ở Eurozone vào quý IV/2022 và sẽ kéo dài đến cuối quý I/2023, mức giảm từ đỉnh xuống đáy của GDP là 1%. Hỗ trợ chính sách tài khóa, thị trường lao động thắt chặt và mức tiết kiệm cao sẽ giảm độ nghiêm trọng của suy thoái, nhưng vẫn tồn tại rủi ro trong bối cảnh nguồn cung khí đốt bất ổn. Lạm phát có thể đạt đỉnh nhưng chỉ giảm dần khi áp lực giá lan rộng và tăng trưởng tiền lương có được động lực. Credit Suisse dự báo lạm phát cao sẽ còn dai dẳng và đồng tiền suy yếu sẽ thúc đẩy ECB thắt chặt mạnh tay đến khi lãi suất dài hạn đạt mức 3% vào đầu năm 2023. Khó có khả năng ECB cắt giảm lãi suất trong năm 2023.

Anh: Độ tín nhiệm là một câu hỏi lớn

Vương Quốc Anh đã bước vào suy thoái trong quý III/2022. Credit Suisse kỳ vọng kinh tế Anh sẽ tiếp tục trì trệ trong nửa đầu năm 2023, với mức giảm từ đỉnh xuống đáy của GDP là 1.1%. Gói kích thích tài chính của Anh có thể dẫn đến một cuộc suy thoái ít nghiêm trọng hơn vào mùa đông, nhưng vẫn có nguy cơ tăng trưởng âm, do sự đảo ngược một số biện pháp kích thích tài khóa, cắt giảm chi tiêu, giảm dần hỗ trợ năng lượng và thắt chặt điều kiện tài chính. Lạm phát sẽ đạt đỉnh trong ngắn hạn, nhưng Credit Suisse nhận định lạm phát sẽ chỉ giảm từ từ và duy trì trên mức mục tiêu trong năm 2023. Hỗ trợ tài chính đang duy trì áp lực lạm phát cơ bản tăng trong trung hạn. Gói tài khóa đắt đỏ của chính phủ và phản ứng dovish của BoE đã thách thức niềm tin của thị trường vào chính sách của Anh. Ở một mức độ nào đó, niềm tin đã được phục hồi nhờ sự đảo ngược ở các thái cực của gói tài khóa và công bố một kế hoạch đáng tín nhiệm về mặt tài khóa. Việc khôi phục uy tín hoàn toàn đòi hỏi BoE phải thắt chặt tiền tệ liên tục. Credit Suisse kỳ vọng lãi suất tăng lên mức 4.5% vào giữa năm 2023. Nếu không chấp nhận lãi suất này, có nguy cơ lạm phát sẽ cao hơn trong khoảng thời gian dài hơn, GBP suy yếu hơn, phần bù rủi ro cao hơn và lãi suất dài hạn cao hơn, khiến suy thoái kinh tế nghiêm trọng hơn.

Trung Quốc: Hồi phục nhẹ trong năm 2023

Credit Suisse kỳ vọng tăng trưởng Trung Quốc dưới mức đồng thuận là 4.5% vào năm 2023, tăng 3.3% so với năm 2022. Tiềm năng tăng trưởng thấp hơn, củng cố tài khóa và chính phủ thay đổi chính sách Zero-Covid một cách thận trọng sẽ gây ra hạn chế với nền kinh tế. Doanh số bán đất có thể tiếp tục giảm sau năm 2022 sẽ kéo dài nguy cơ chính quyền địa phương do dự với các chính sách dù tình trạng gián đoạn cuối cùng do Covid-19 đã kết thúc. Yếu tố quyết định là Trung Quốc có thể thoát khỏi những gián đoạn này nhanh như thế nào, và Credit Suisse cho rằng họ sẽ tiến hành chậm rãi. Theo thời gian, Credit Suisse dự báo Trung Quốc sẽ mở cửa chậm hơn 6 tháng so với Hồng Kông. Do đó, bất kỳ động thái mở cửa quan trọng nào dự kiến sẽ chỉ diễn ra vào cuối quý I/2023.

Nhật Bản: Tiến tới dịch chuyển chính sách

Kinh tế Nhật Bản sẽ tăng trưởng nhẹ ở mức 0.5% vào năm 2023, được hỗ trợ bởi việc nới lỏng các biện pháp phòng Covid-19 và thị trường lao động phục hồi. Vẫn chưa rõ JPY suy yếu mang lại bao nhiêu lợi ích cho xuất khẩu của Nhật khi mạng lưới cung ứng bị thiệt hại và chu kỳ điện tử toàn cầu gặp áp lực. Thay đổi quan trọng mà ta thấy ở nền kinh tế Nhật Bản là lạm phát có thể duy trì trên mức mục tiêu 2% trong nửa đầu năm 2023. Credit Suisse cho rằng điều này cùng với việc JPY chịu áp lực do quan điểm hawkish của Fed sẽ khiến BoJ thay đổi chính sách kiểm soát đường cong lợi suất vào đầu năm 2023 để lợi suất tăng nhẹ.

Credit Suisse